文章目录[+]

来源:紫金天风期货研究所

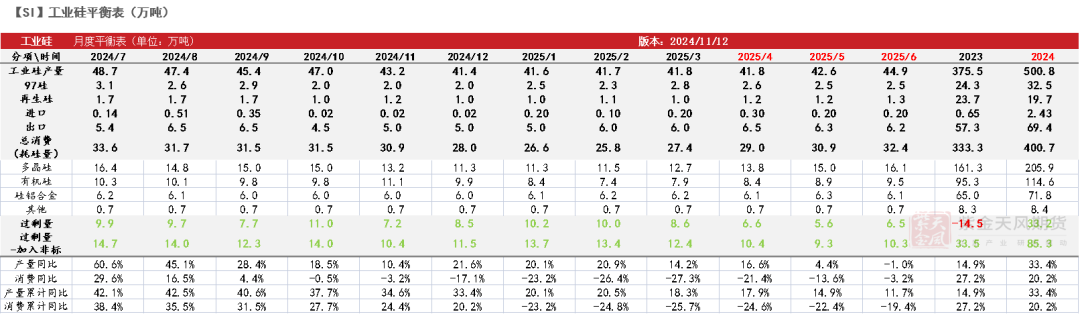

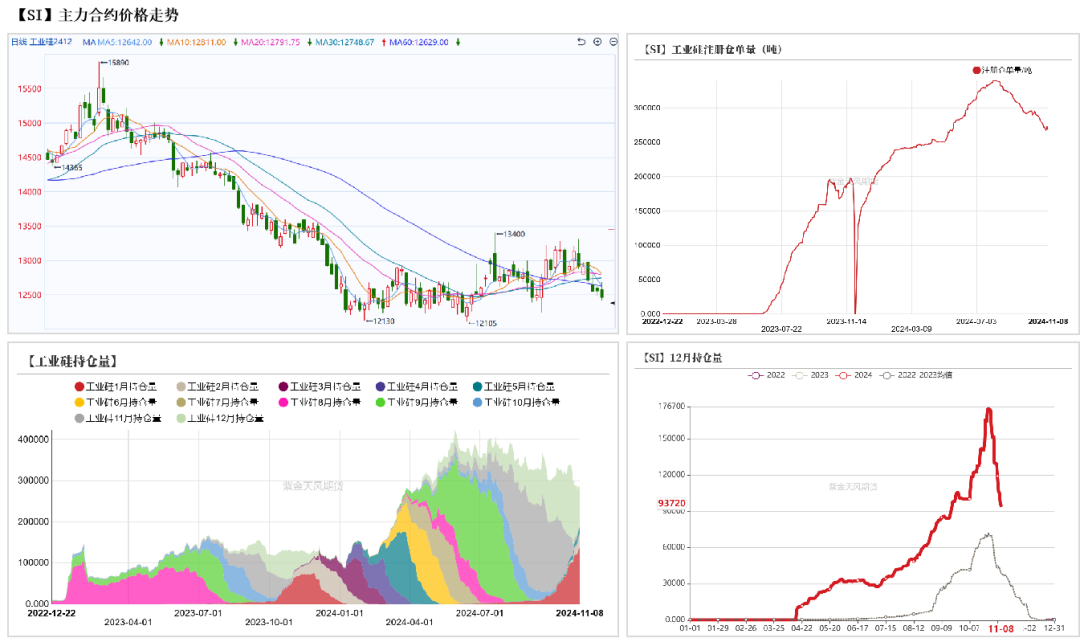

核心观点:震荡 西南产区减产炉数已较多,但西北尚存一定增产空间,整体供应仍显宽松。需求侧,多晶硅企业维持减产趋势,且行业累库压力较大,终端分布式项目进展缓慢,产业链整体对工业硅的需求量或呈小幅下行。有机硅行业亏损还在进一步扩大,市场采购量较少,当前对工业硅需求的支撑力度不足。当前工业硅基本面情况尚未有明显好转,供应虽边际收紧但需求提振相对有限,期价重心再次回落。此外,需关注新仓单注册速度对近月及主力合约价格的影响。

月差:中性 关注12、01合约仓单量。

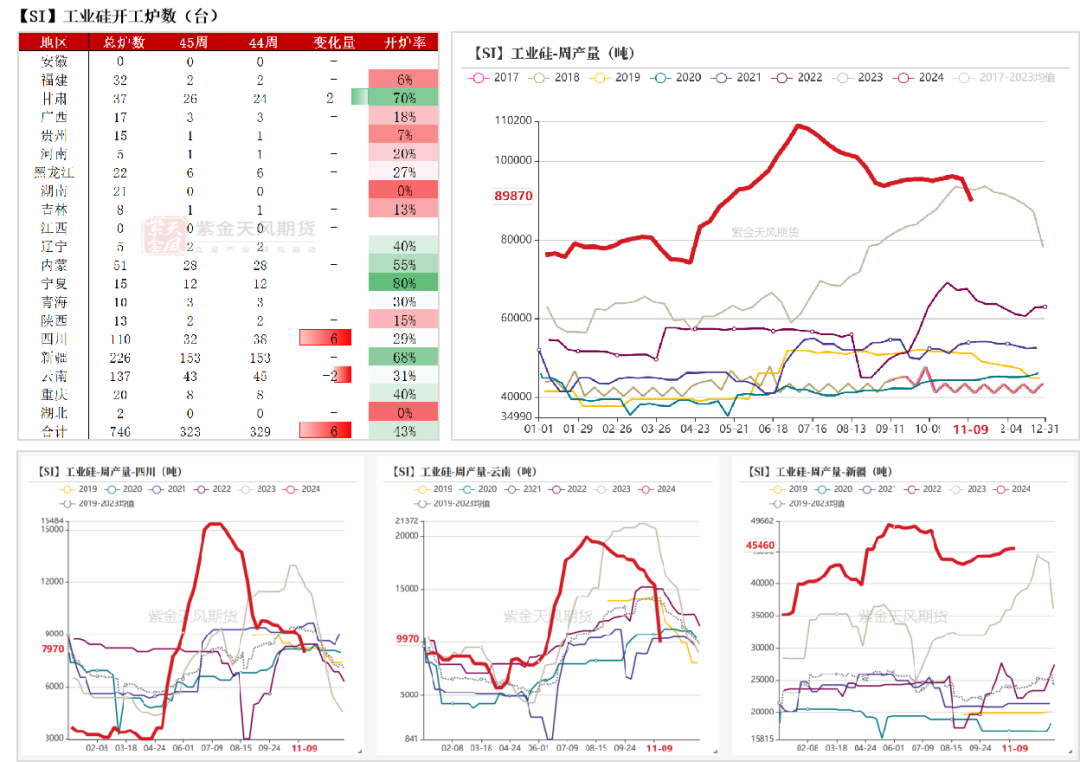

产量:偏多 上周产量环比减少0.6万吨至9.0万吨,环比减5.91%。

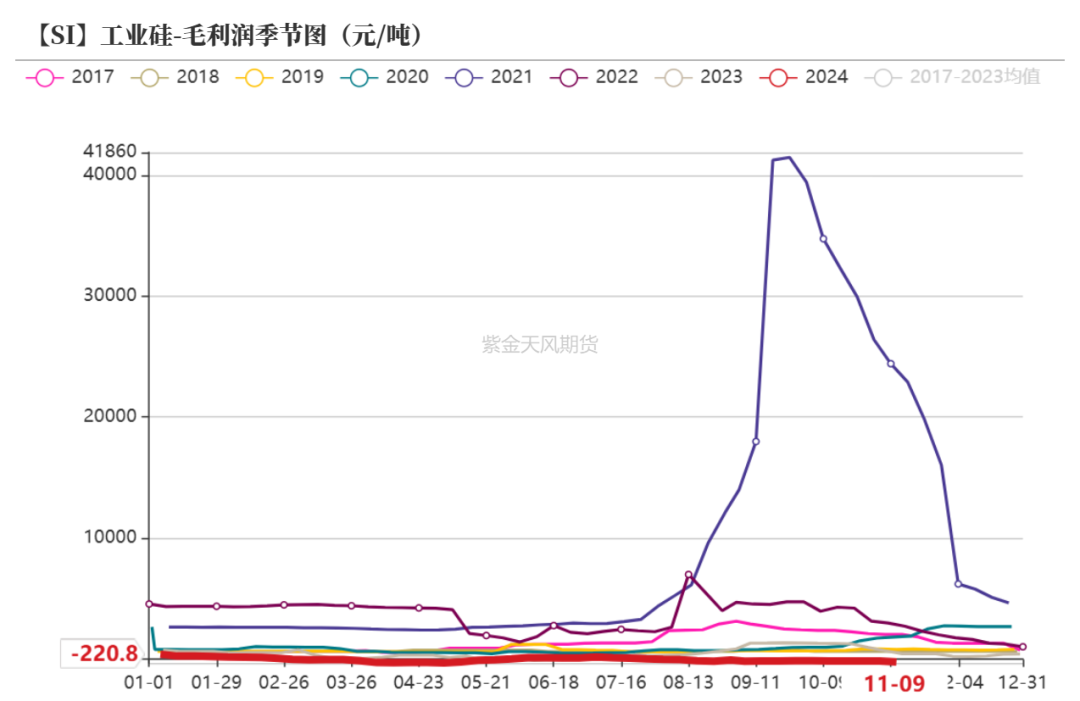

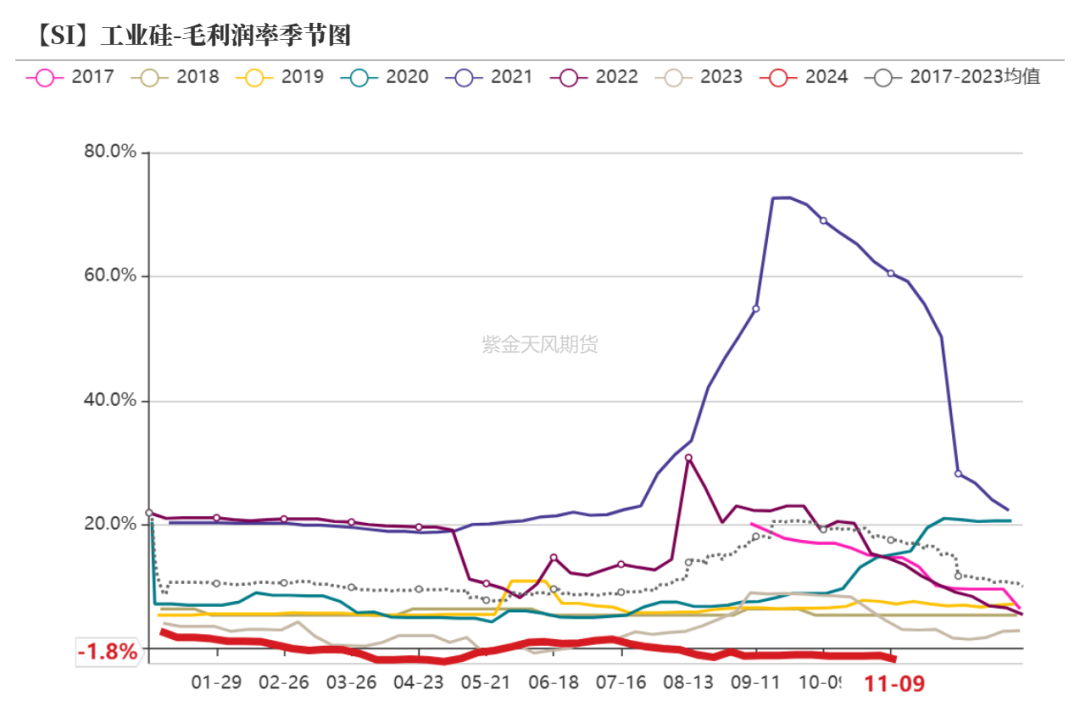

利润:偏空 上周毛利润、毛利润率环比分别减少89.03元/吨、0.74个百分点至-220.82元/吨、-1.83%。

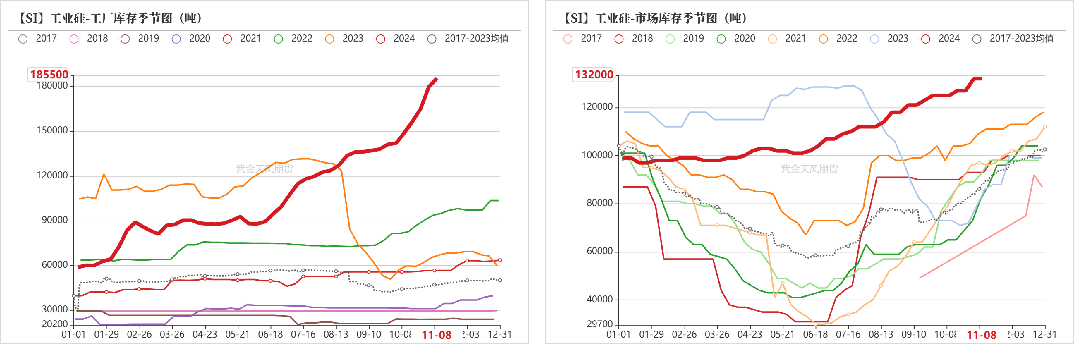

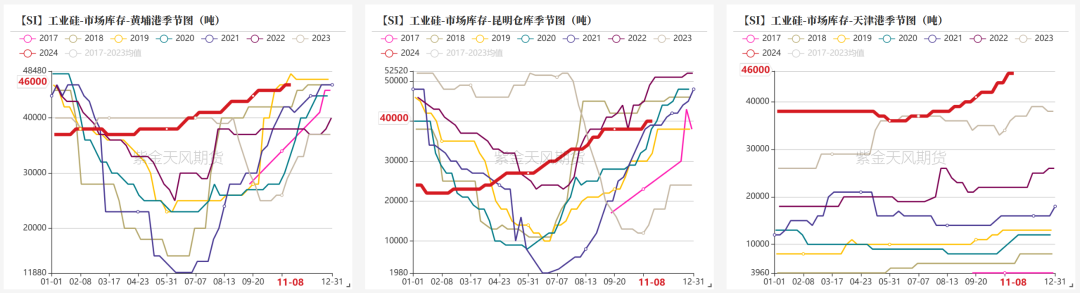

社会库存(百川):偏空 上周工厂库存环比增加0.6万吨至18.6万吨,市场库存环比持平于13.2万吨,社库合计31.8万吨。

注册仓单:偏多 截至11月8日,注册仓单共5.36万手、26.79万吨;较11月1日减少863手、4315吨。

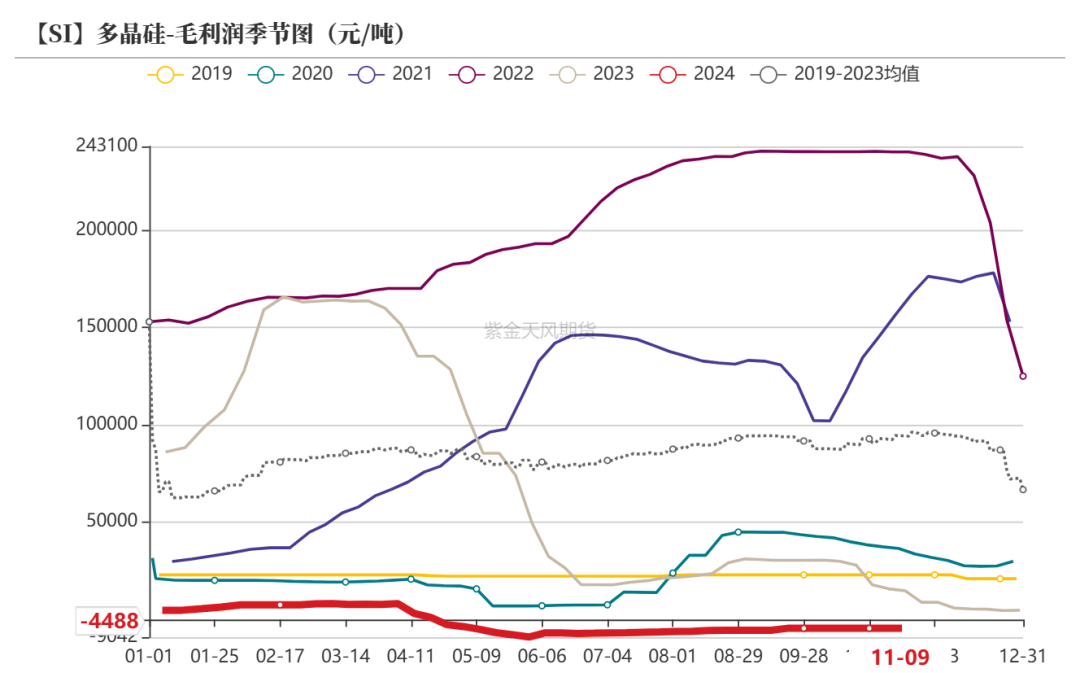

多晶硅利润:中性 上周毛利润及毛利率环比分别持平于-4487.5元/吨、-11.53%。

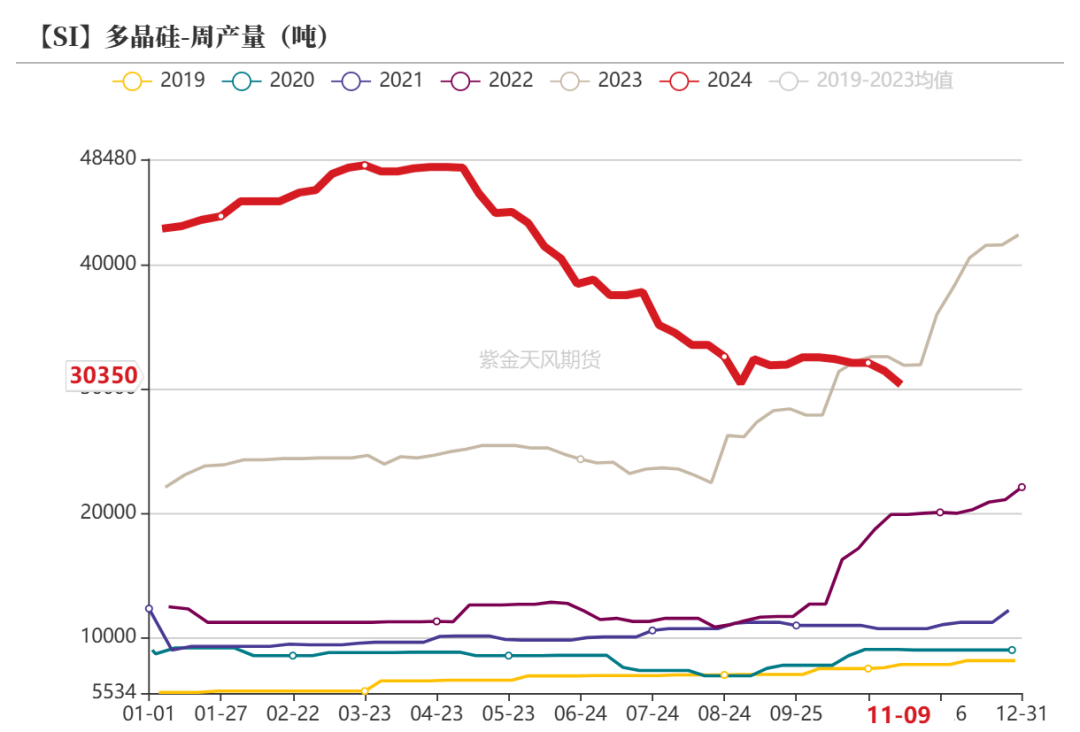

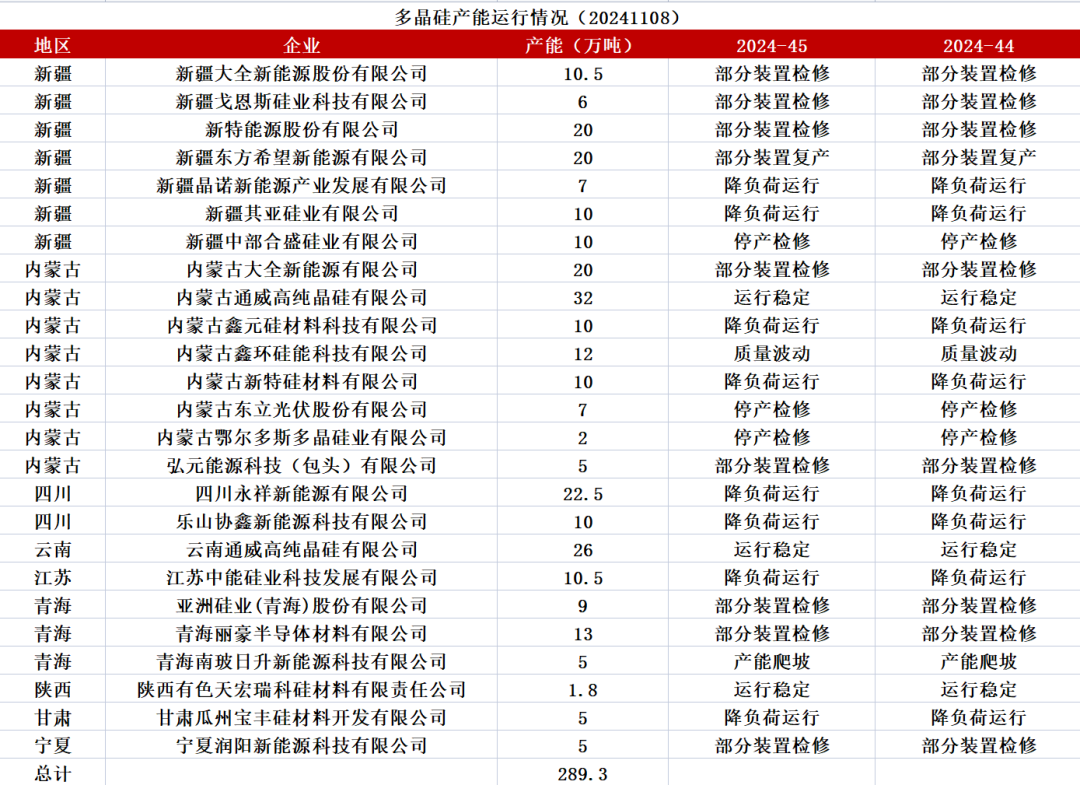

多晶硅产量:偏空 上周多晶硅产量环比减少0.11万吨3.04万吨。

有机硅利润:偏空 上周毛利润、毛利润率环比分别减少318.75元/吨、2.64个百分点至-1571.88元/吨、-12.21%。

有机硅库存:偏多 上周库存环比减少0.12万吨至4.50万吨,环比减2.6%。

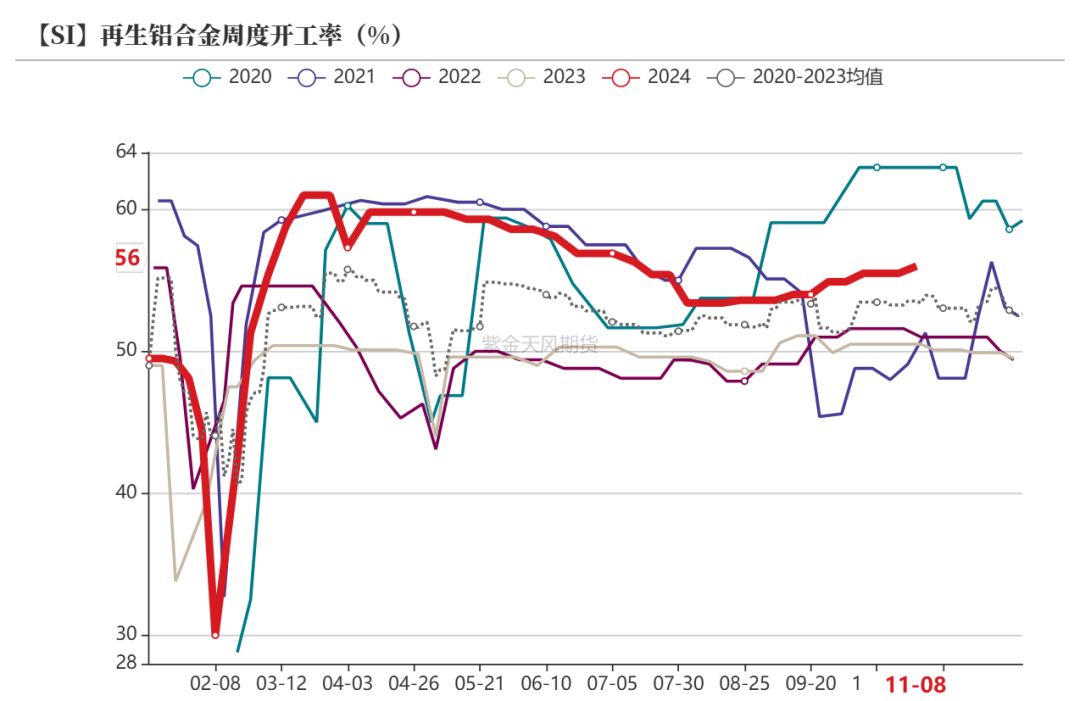

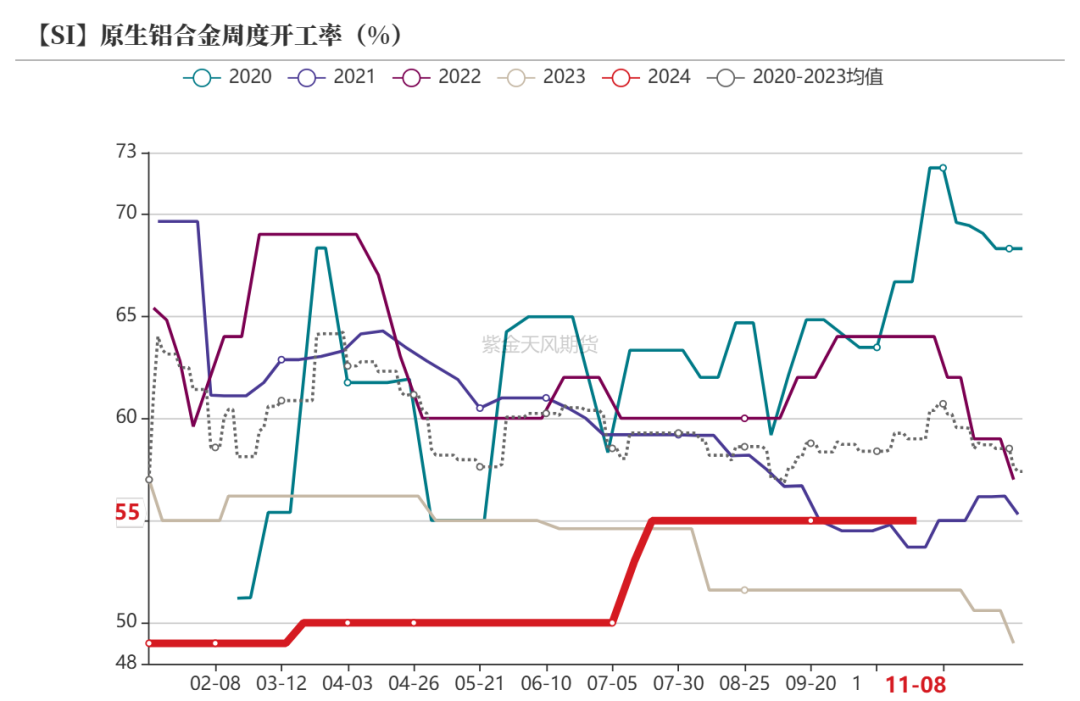

硅铝合金开工率:偏多 上周再生铝合金开工率环比增加0.5个百分点至56%,原生铝合金开工率环比持平于55%。

平衡&展望

上周总结:上周工业硅期货价格震荡下行,盘面回归基本面交易逻辑。现货市场价格坚挺,主因西南多数企业停产,厂家挺价情绪较高,但实际成交量偏少。供应端,云南、四川地区延续减产趋势,西北开工率保持稳定,但北方部分新投产能仍存开工预期。需求端,上周多晶硅市场暂稳运行,但下游硅片企业持续降负且以消耗原有库存为主,对硅料的需求量还在逐步递减。有机硅新增产能对市场的影响持续扩大,下游仍偏空看待,DMC产品价格下调但实际成交情况未有好转。铝合金方面,上周铝棒企业复产不及预期,但再生铝合金开工率环比走高,整体对工业硅的需求量变化不大。整体来看,西南产区减产炉数已较多,但西北尚存一定增产空间,整体供应仍显宽松。需求侧,多晶硅企业维持减产趋势,且行业累库压力较大,终端分布式项目进展缓慢,对工业硅的需求量或呈小幅下行。有机硅行业亏损还在进一步扩大,市场采购量较少,当前对工业硅需求的支撑力度不足。当前工业硅基本面情况尚未有明显好转,供应虽边际收紧但需求提振相对有限,期价重心再次回落。此外,需关注新仓单注册速度对近月及主力合约价格的影响。

工业硅:库存压力维持

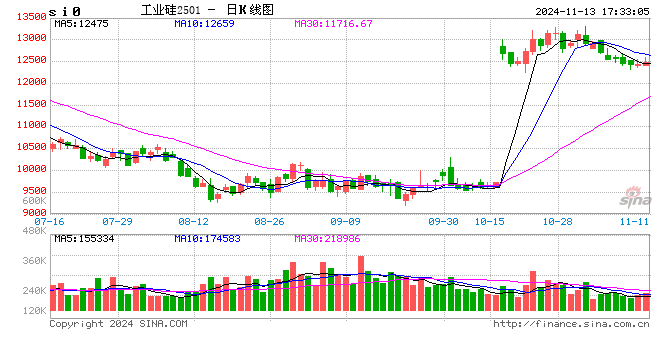

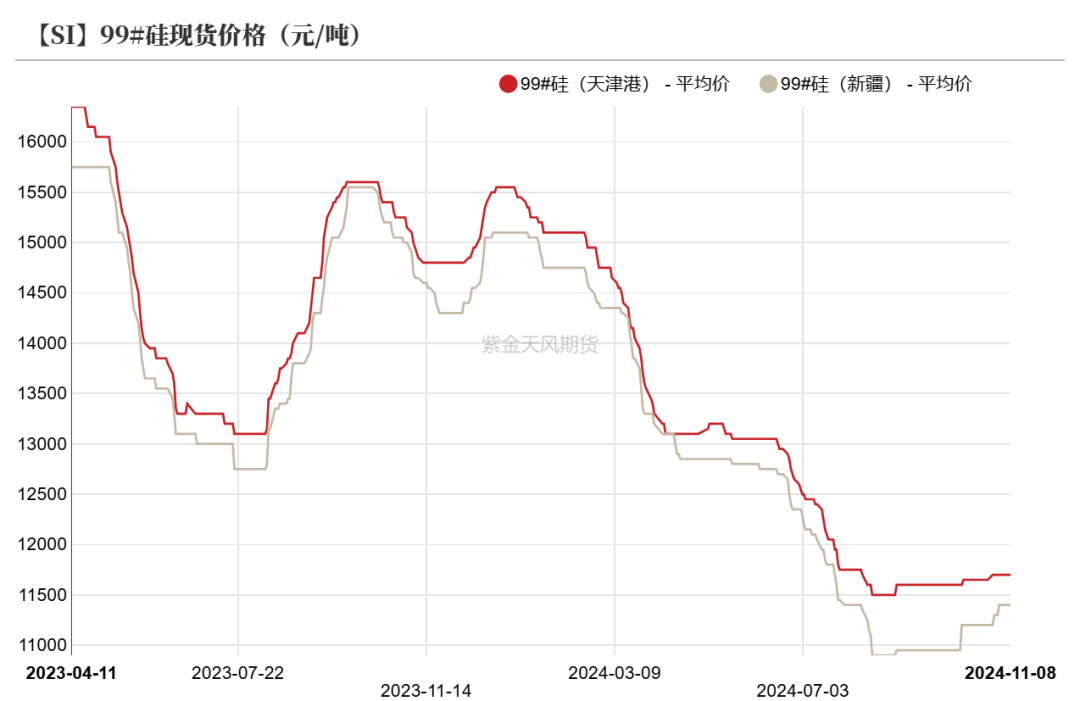

硅价震荡下行

上周盘面加速下行,价格重心下移。上周2412合约开于12805元/吨,收于12465元/吨,周内高点12975元/吨,低点12420元/吨,周跌幅2.66%。

截至11月8日,注册仓单共5.36万手、26.79万吨;较11月1日减少863手、4315吨。

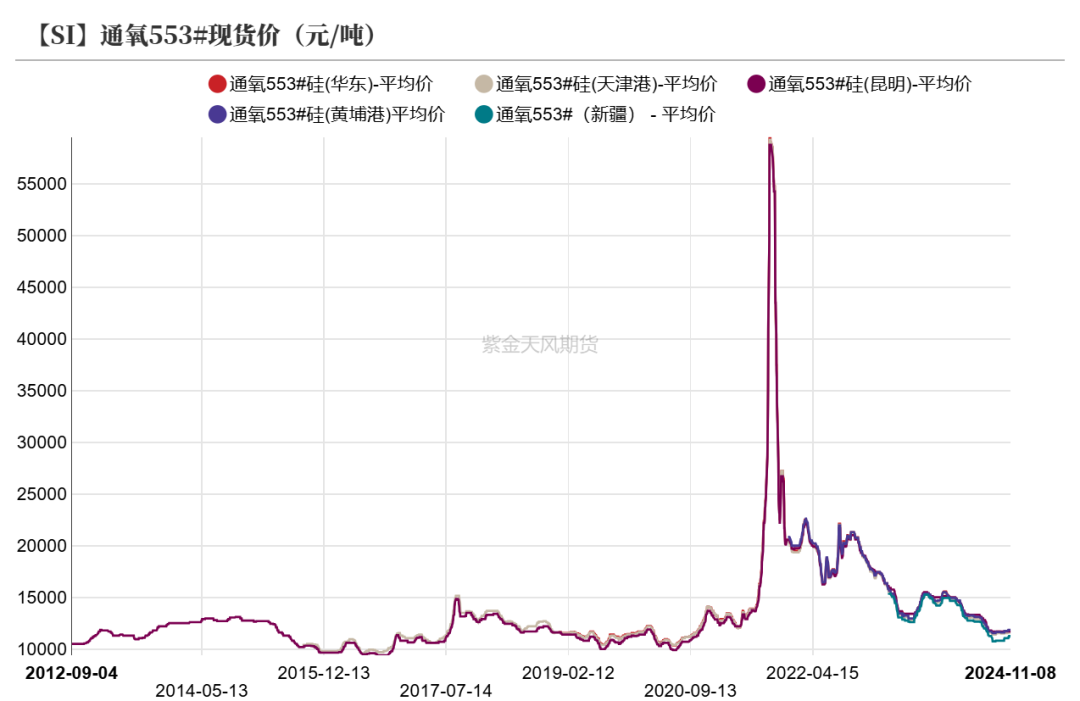

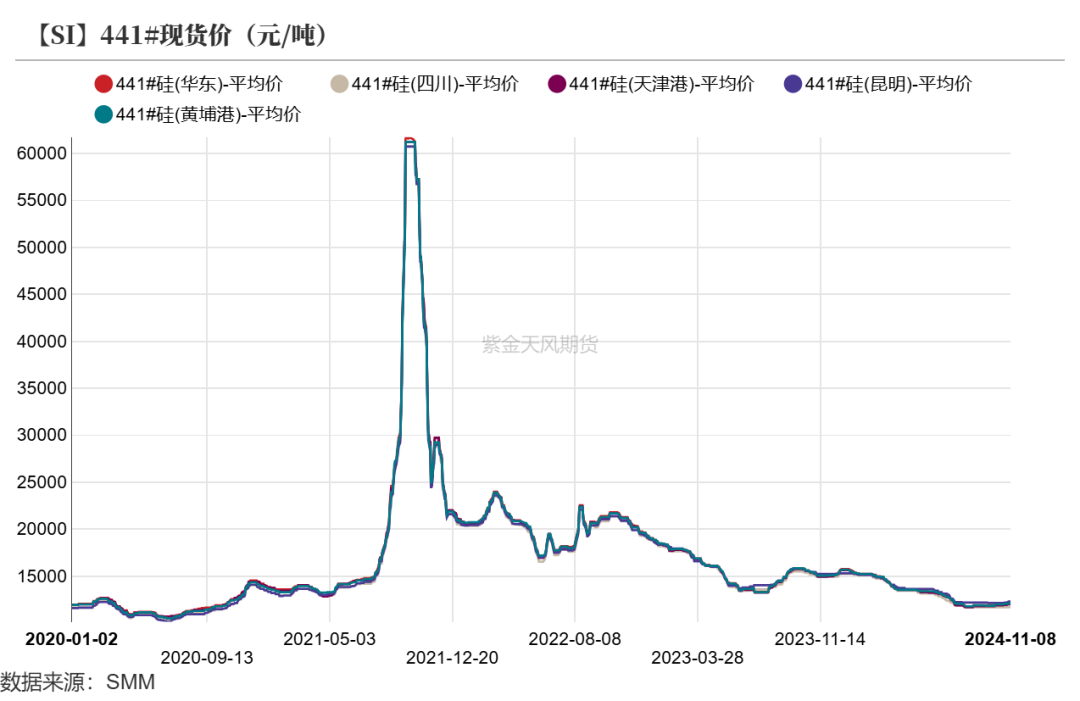

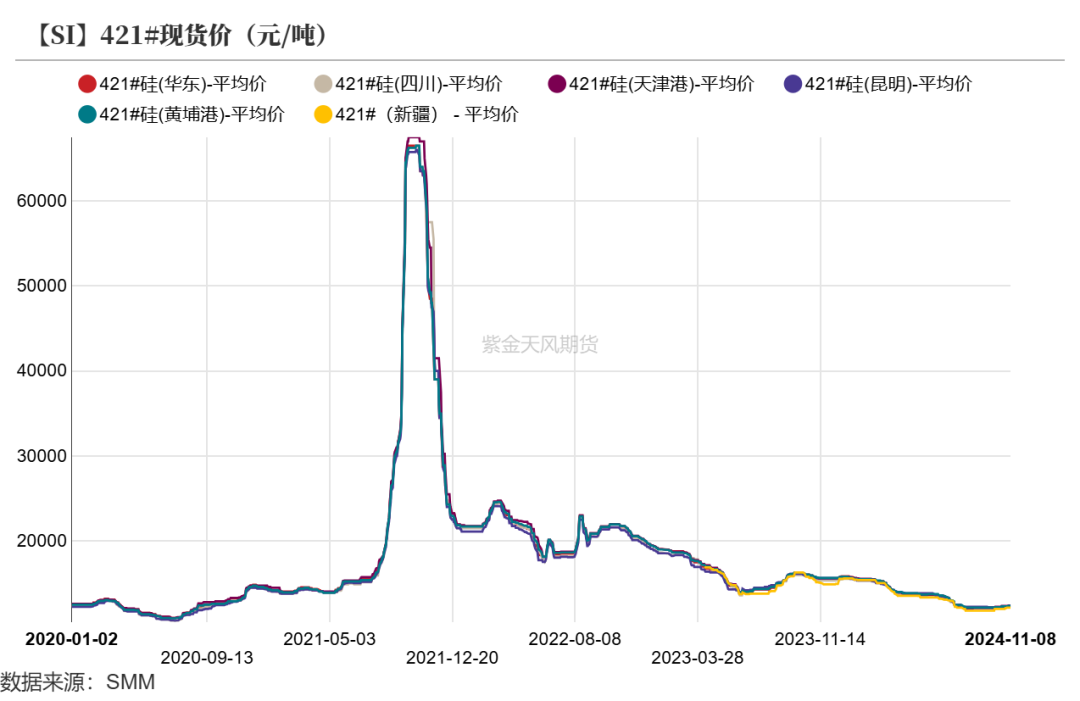

现货价格坚挺

产量环比减少(百川盈孚)

上周全国开炉数环比减少6台,减量体现在西南产区。上周四川、云南开炉数分别减少6、2台,甘肃开炉数增加2台。

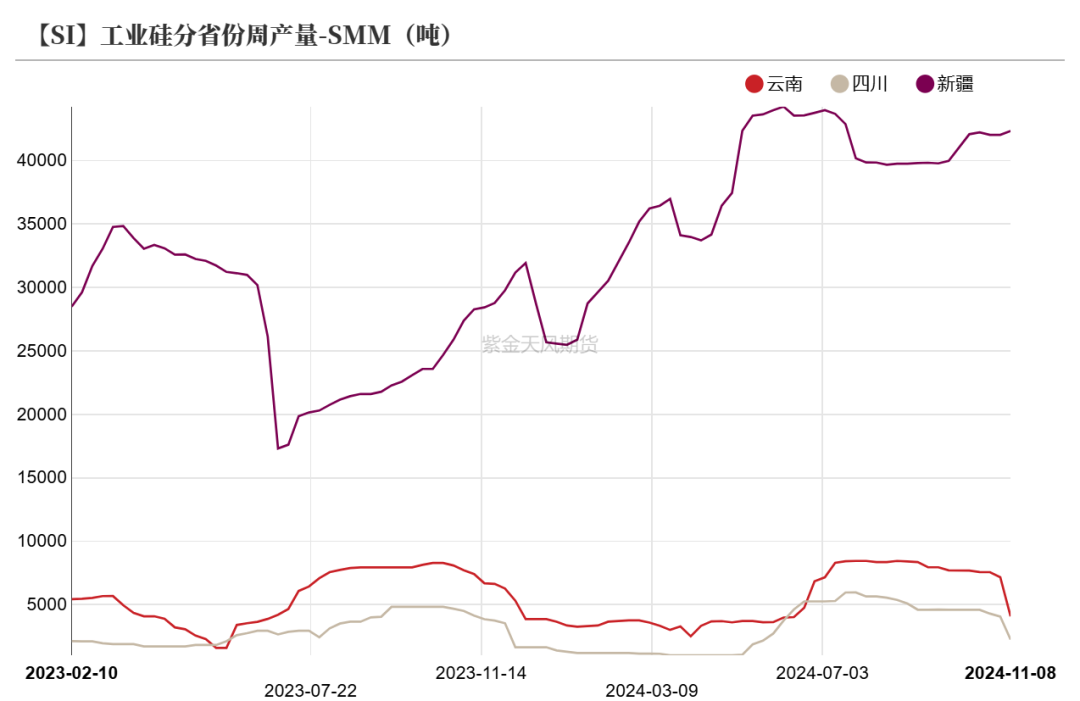

上周工业硅产量环比减少0.6万吨至9.0万吨,环比减5.91%。分主产区看,云南周产量环比减0.54万吨,四川周产量环比减0.1万吨,新疆周产量环比持平。

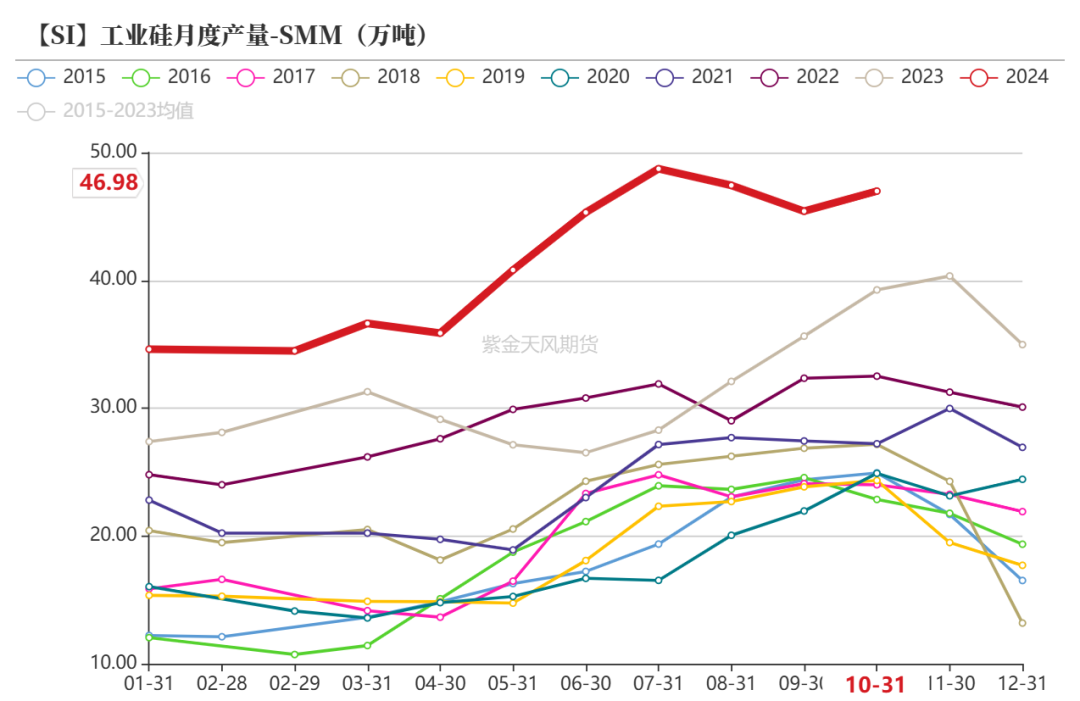

月产小幅抬升(SMM)

据SMM数据统计,10月份工业硅产量环比增加1.57万吨至46.98万吨,环比增3.5%,同比增19.7%。截至11月8日,云南、四川、新疆地区产量环比上周分别-3080、-1815、+300吨至4075吨、2240吨、42340吨。

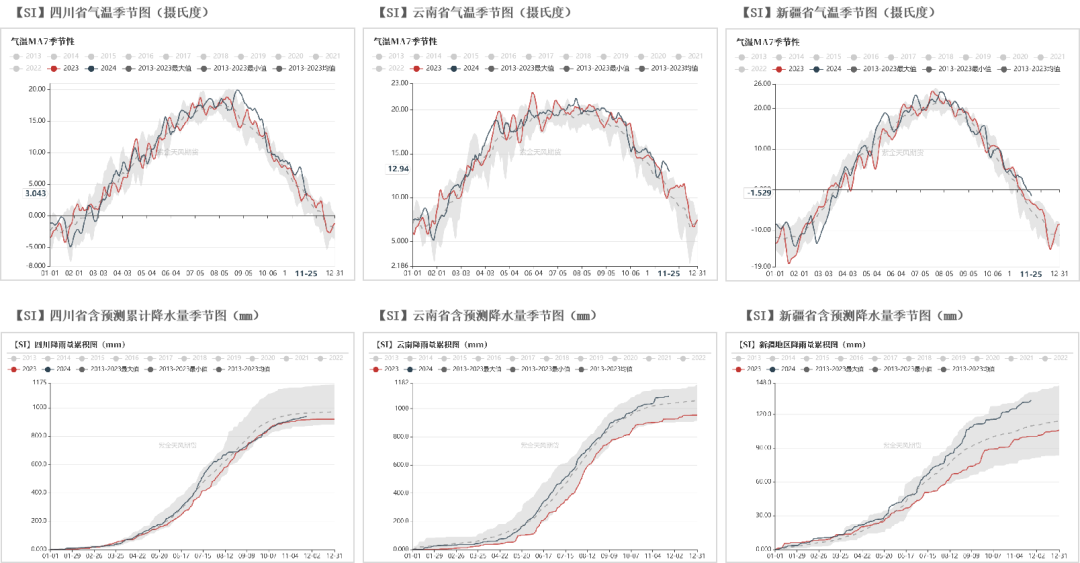

降水增量趋缓

西南产区进入平枯水期,降水量增速放缓。

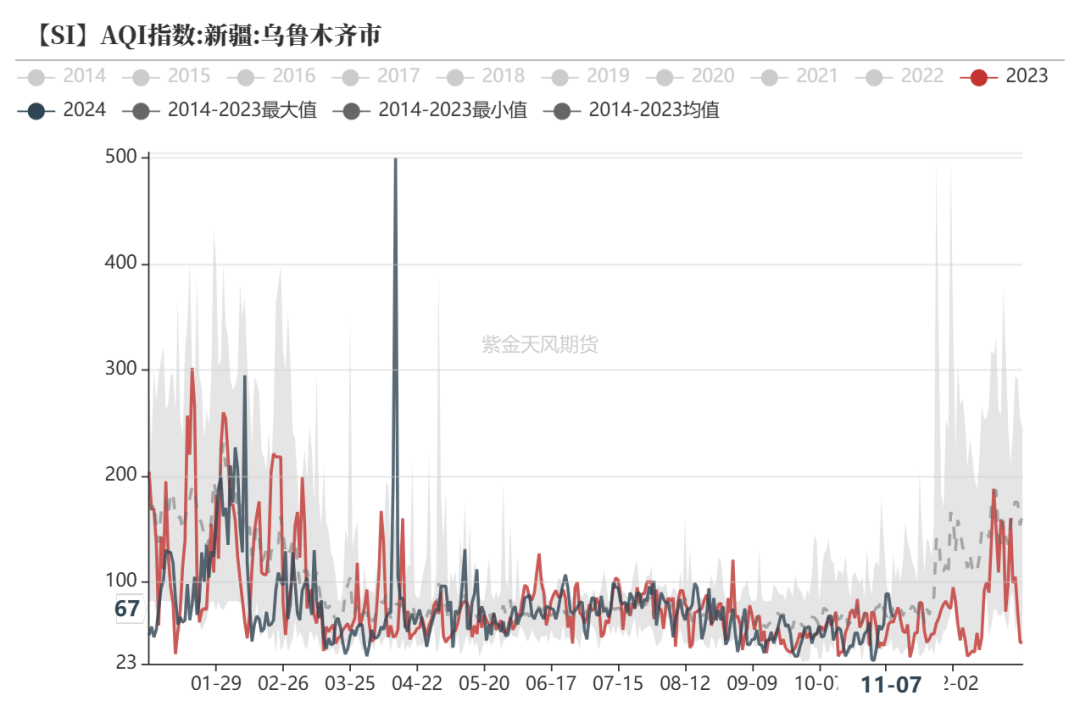

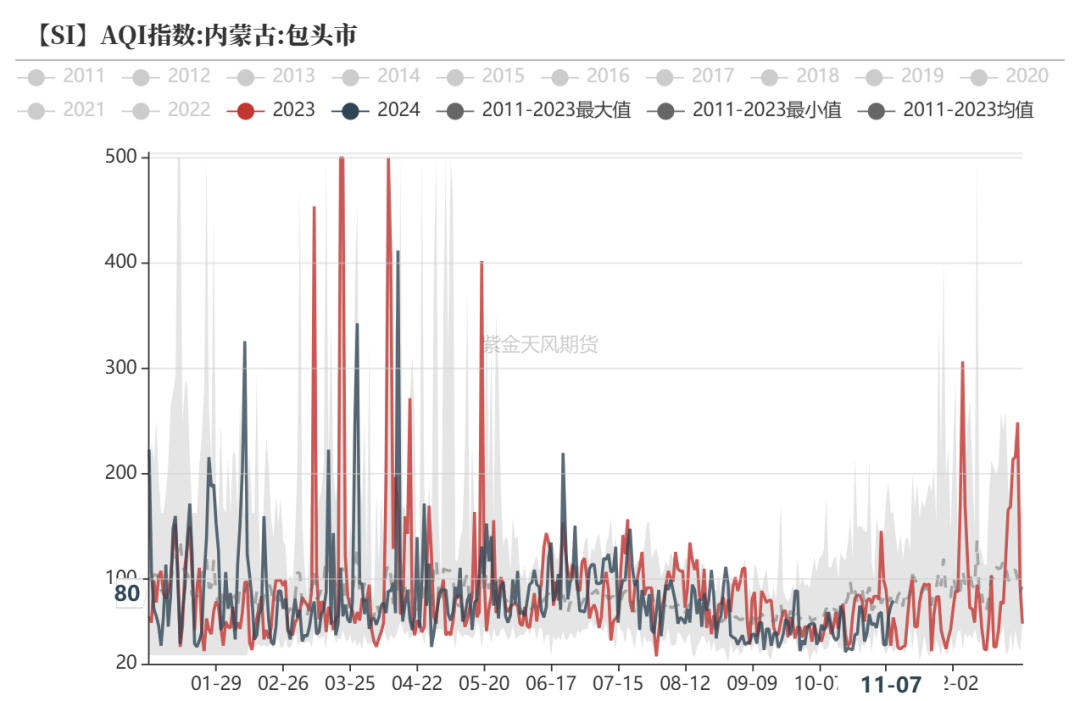

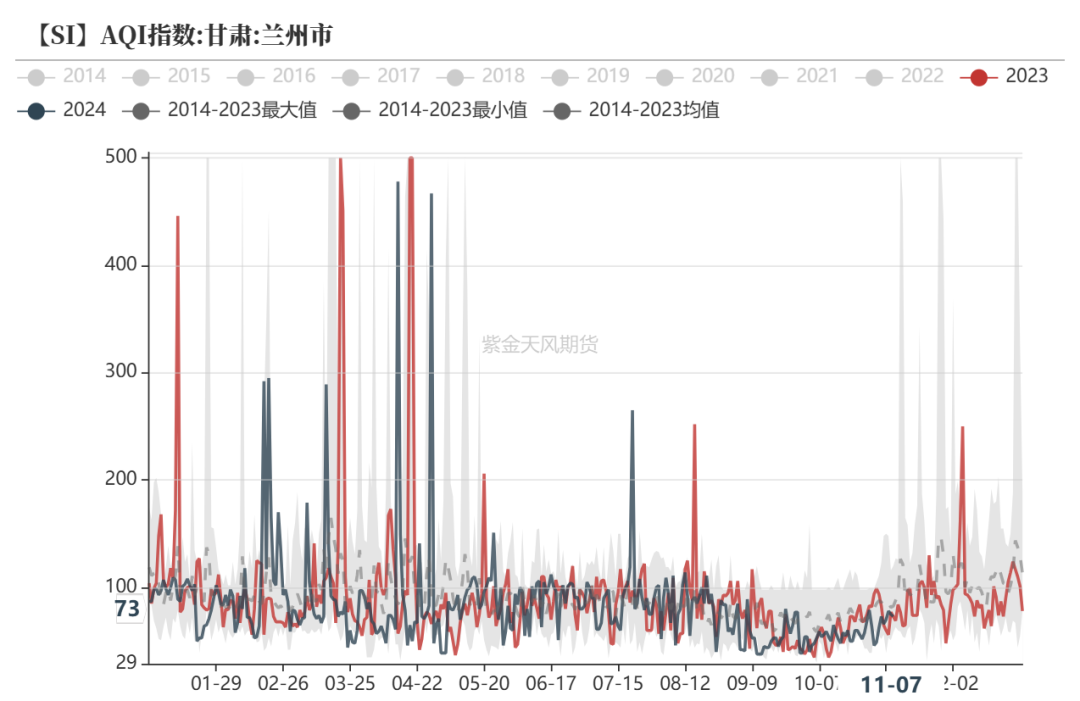

空气质量良好

当前西北产区空气质量未及轻度污染水平(AQI≤100),难以对当地产量产生明显影响。

库存持续累积

上周工厂库存环比增加0.6万吨至18.6万吨,市场库存环比持平于13.2万吨,社库合计31.8万吨。

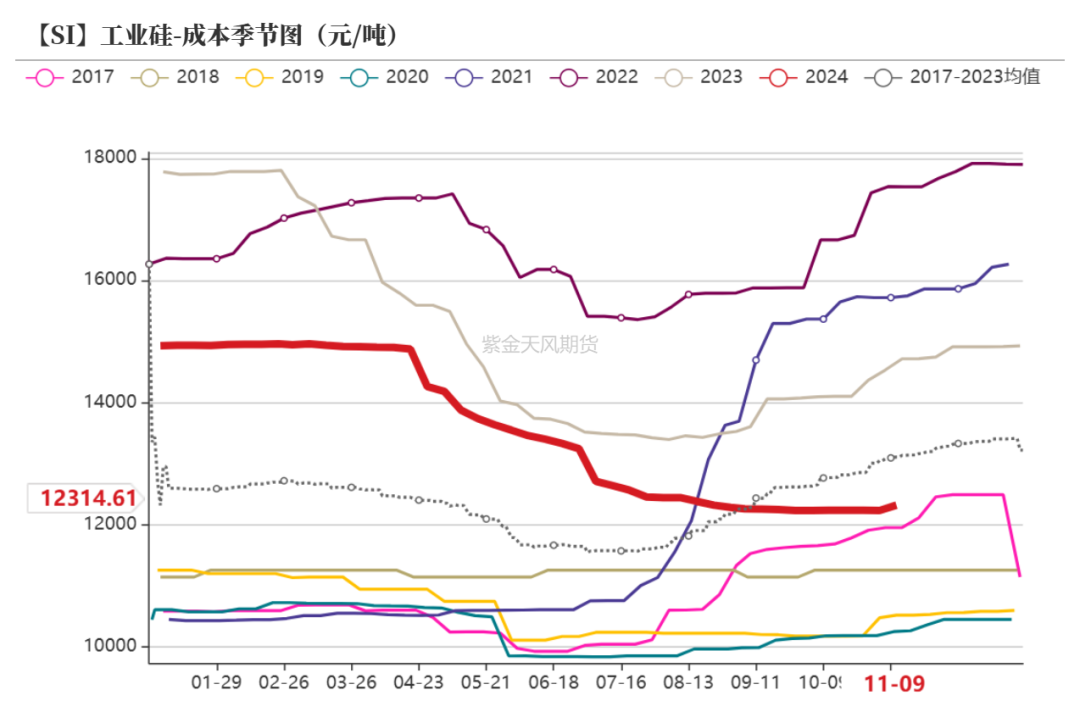

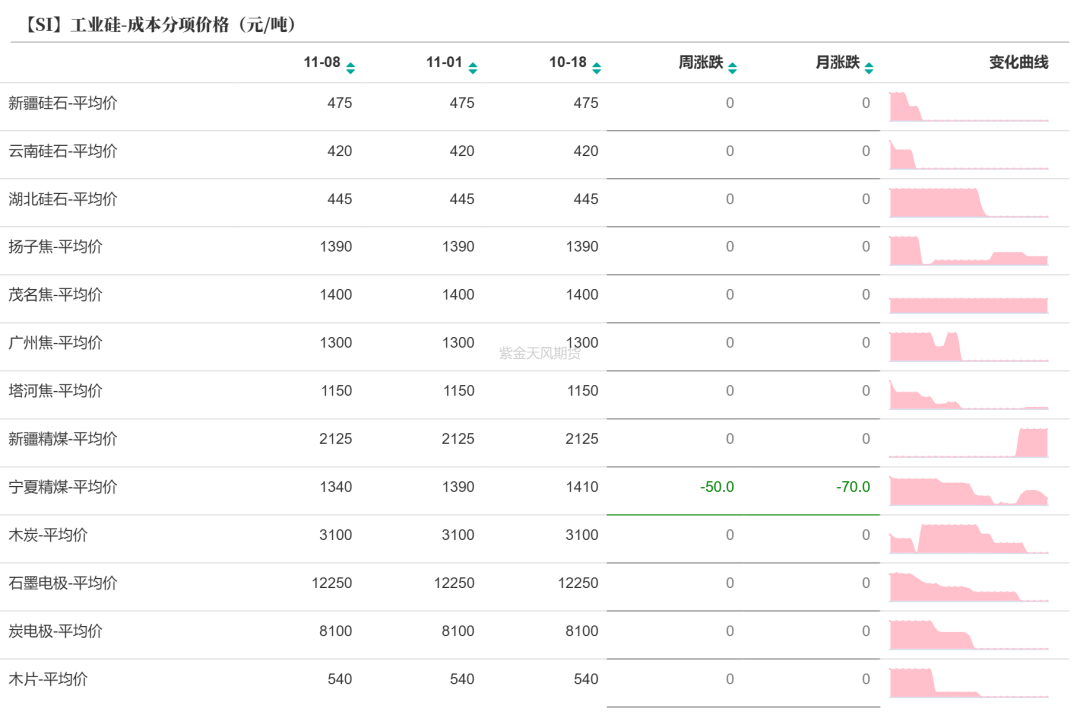

生产成本增加

上周工业硅生产成本增加,西南电价明显上移,云南上调至0.47元/千瓦时以上,四川电价在0.43-0.5元/千瓦时之间。工业硅平均生产成本环比上周增加86.35元/吨至12314.61元/吨;毛利润、毛利润率环比分别减少89.03元/吨、0.74个百分点至-220.82元/吨、-1.83%。

多晶硅:

弱稳运行

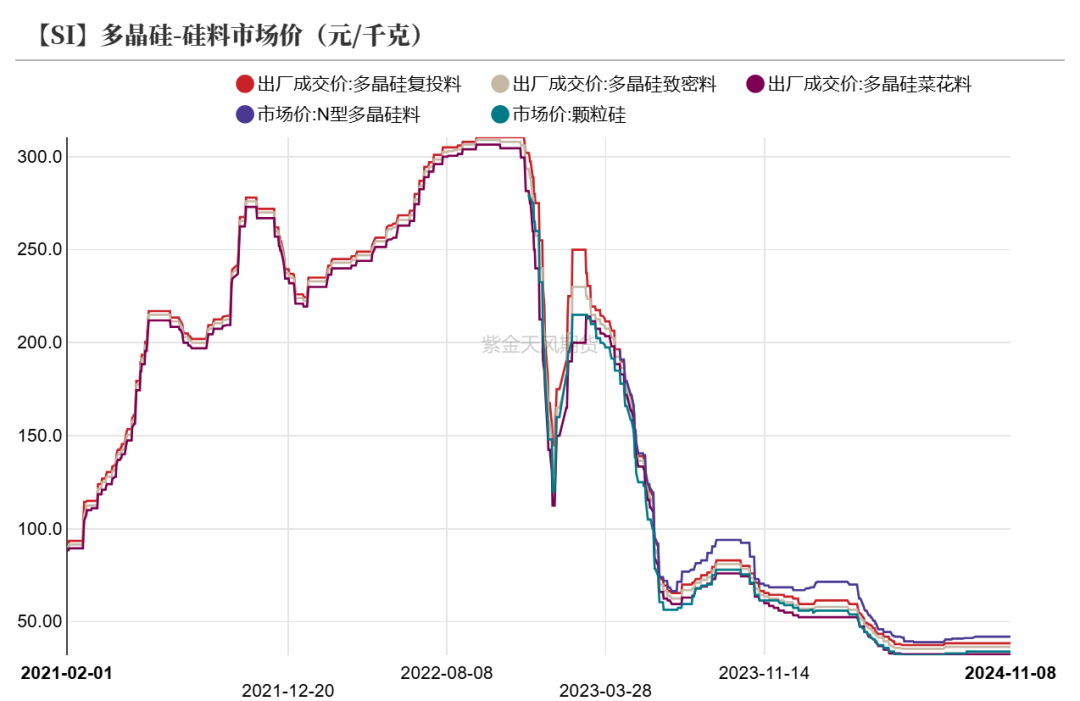

硅料价格持稳

上周硅料市场价格持稳,成交量较少。上周菜花料、致密料、复投料、N型料价格环比持平于3.25、3.65、3.85、4.2万元/吨。

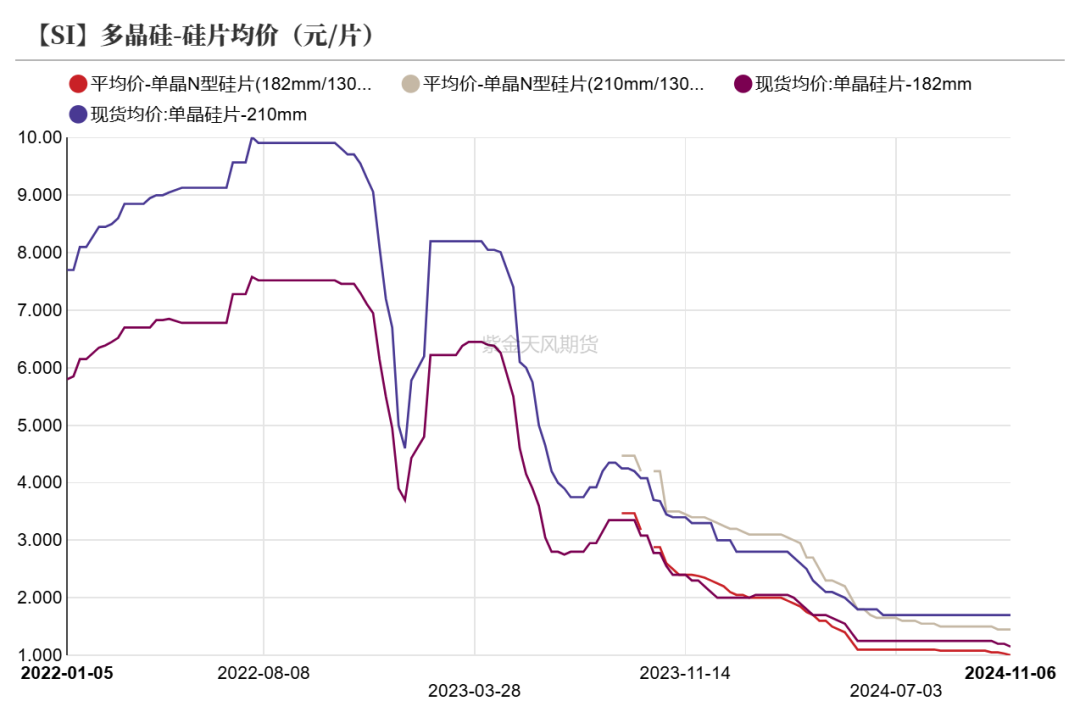

上周硅片市场震荡下行,行业开工率小幅下滑。上周P型-182硅片价格环比下降0.05元/片至1.15元/片、P型-210硅片价格环比持平于1.70元/片,N型-182硅片价格环比下降0.03元/片至1.00元/片,N型-210硅片价格环比持平于1.45元/片。

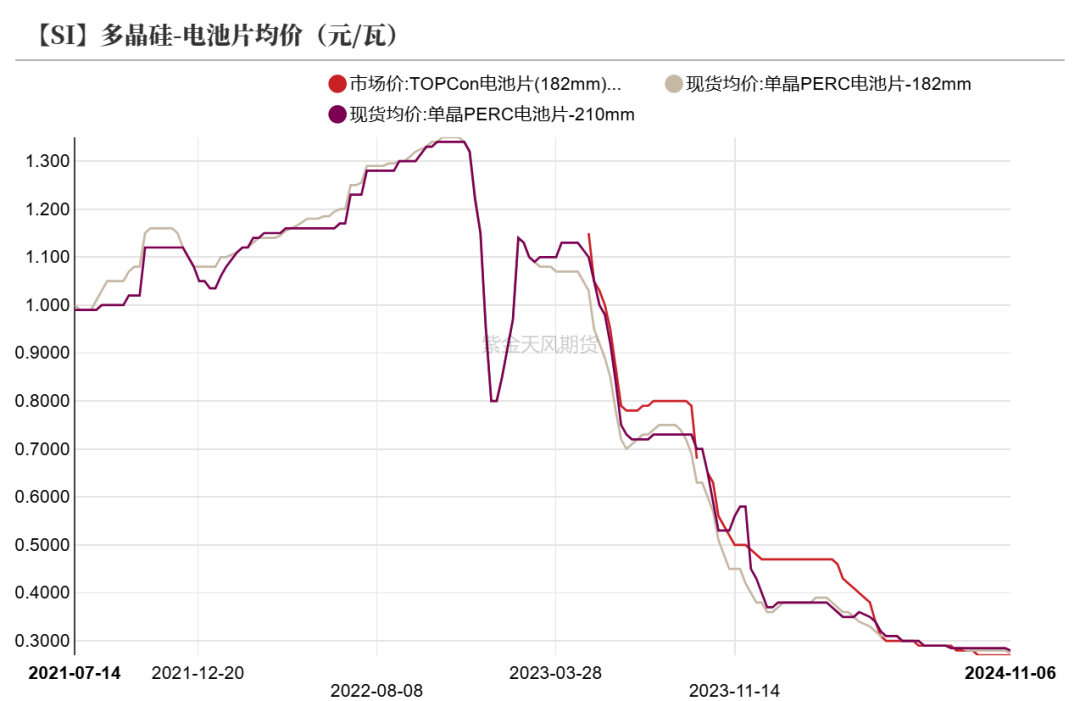

上周电池片市场暂稳运行。上周p型-182电池片环比持平于0.28元/瓦,p型-210电池片环比下降0.01元/瓦至0.28元/瓦,TOPCon电池片(182mm)环比持平于0.27元/瓦。

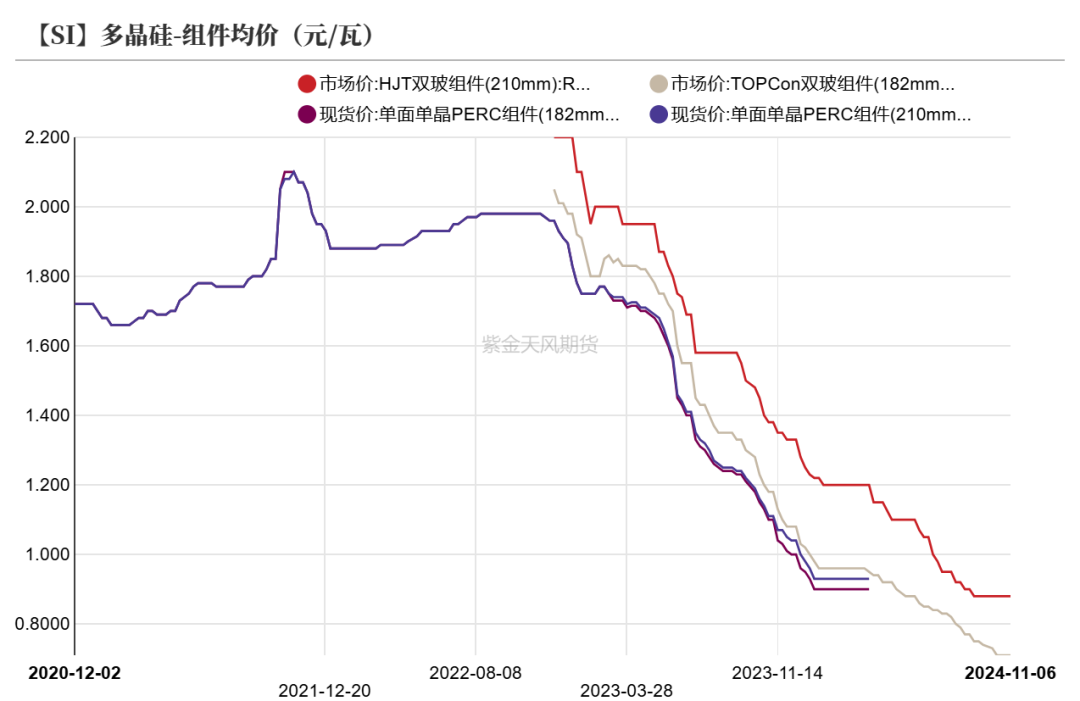

组件市场基本维持减产趋势,报价持稳为主。上周TOPCon双玻组件(182mm)均价环比持平于0.71元/瓦,HJT双玻组件(210mm)均价环比持平于0.88元/瓦。

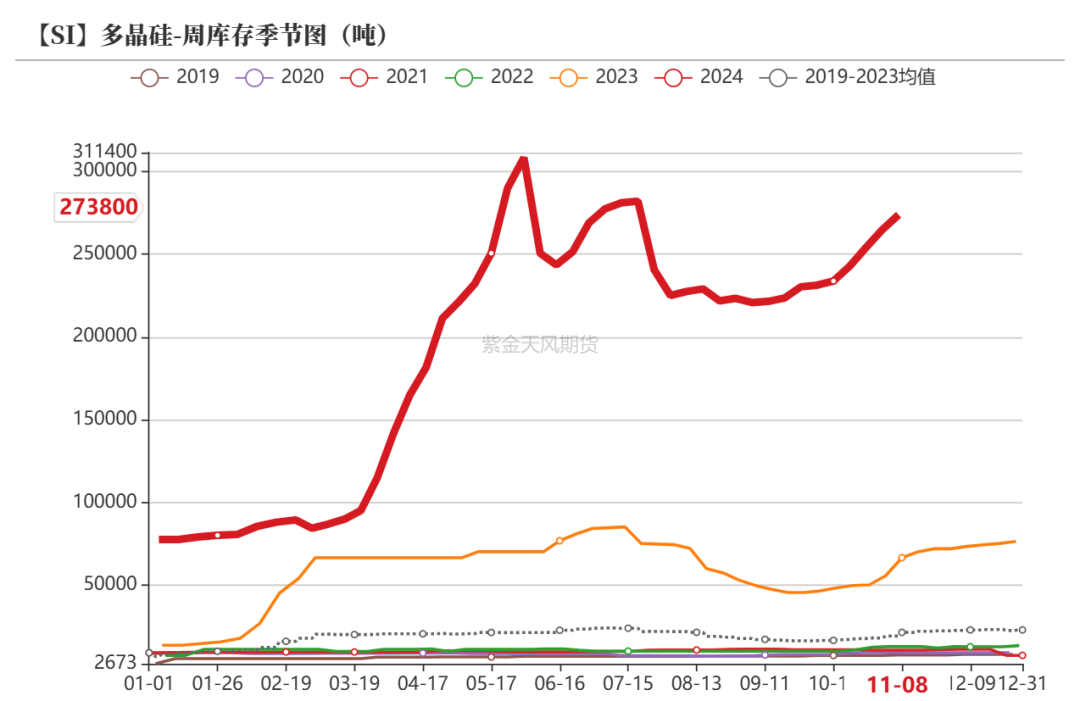

库存压力增加

上周西南等地多晶硅产能开始减产,但迫于市场成交量较少,库存水平继续上升。上周多晶硅产量环比减少0.11万吨3.04万吨;库存环比增加0.9万吨至27.38万吨。

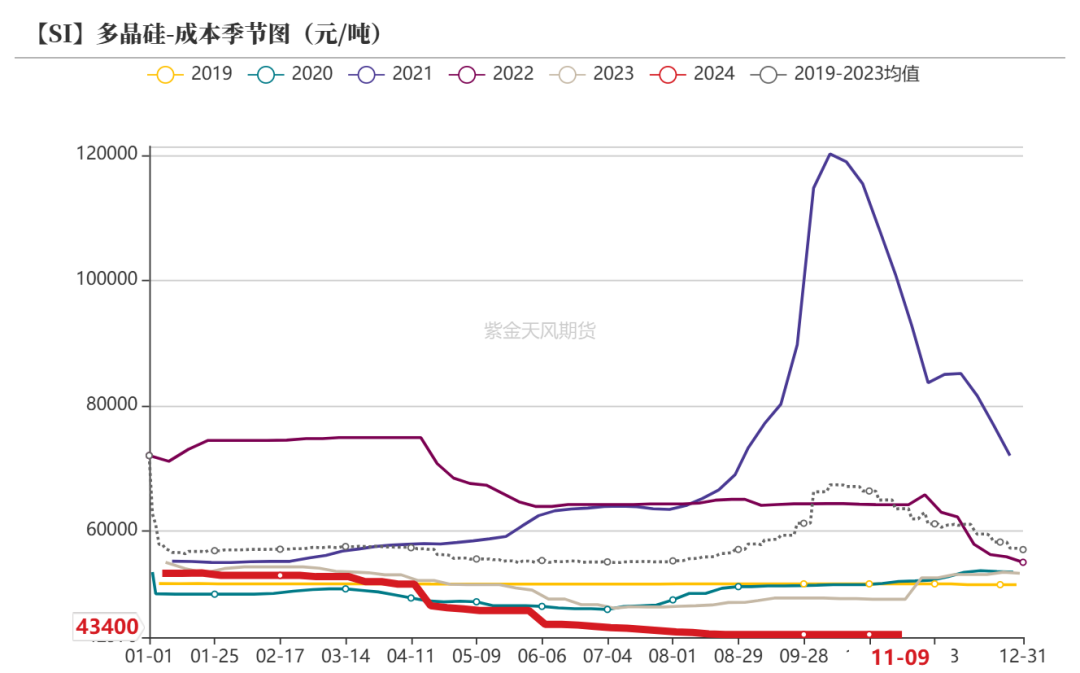

上周多晶硅平均生产成本环比持平于4.34万元/吨,毛利润及毛利率环比分别持平于-4487.5元/吨、-11.53%。

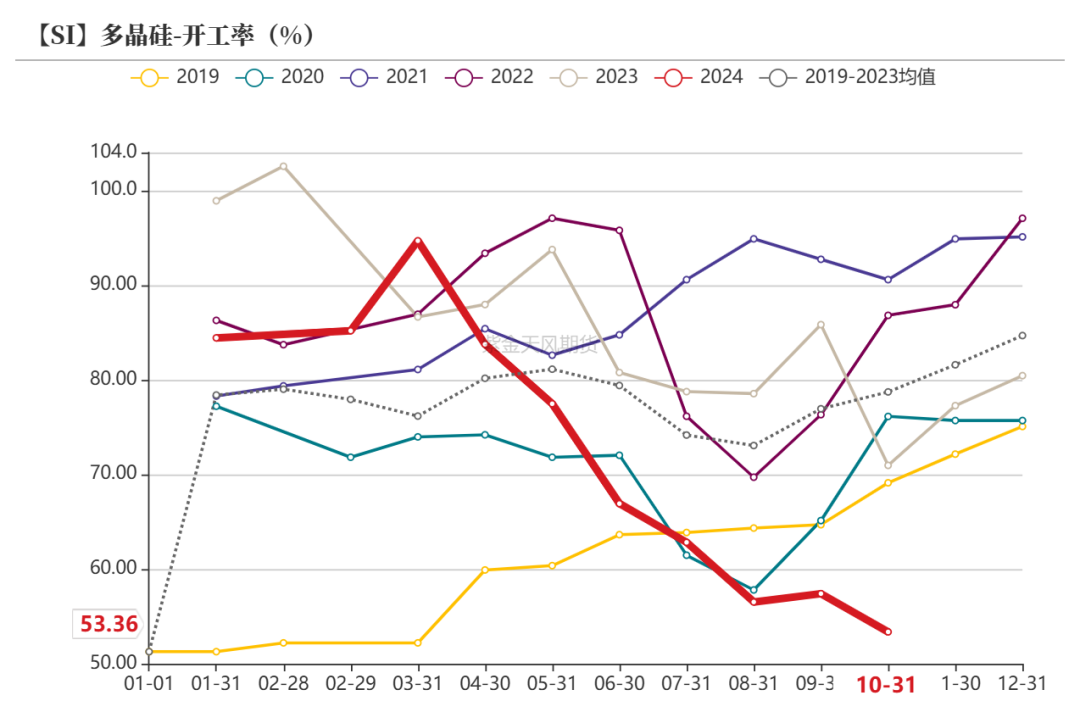

开工稳定运行

本月多晶硅企业开工有下调预期,关注厂家检修、降负荷等动作的持续推进。

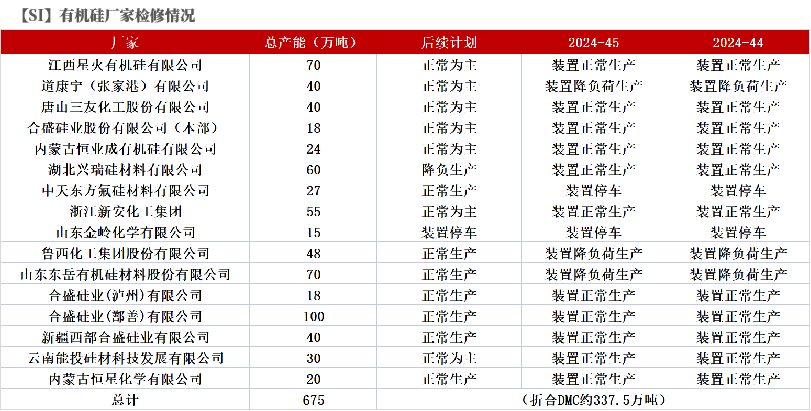

有机硅:市场波动加剧

价格重心下调

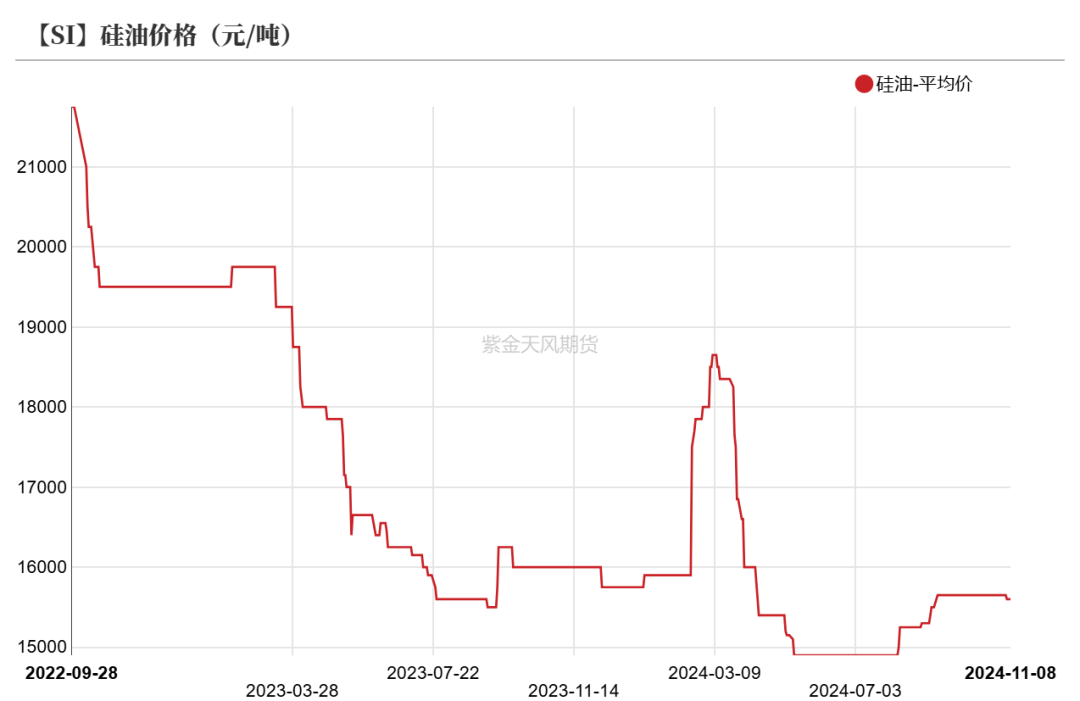

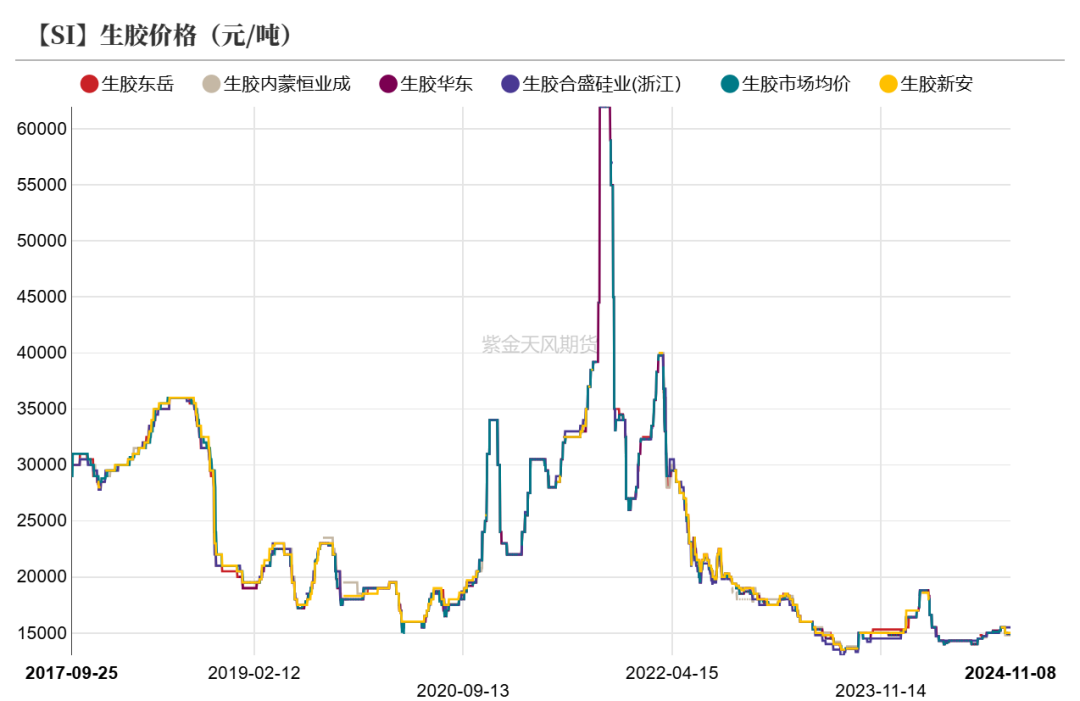

上周有机硅市场弱势运行。截至11月8日,DMC华东价格较11月1日环比下降200元/吨至12900元/吨,华东生胶环比持平于14900元/吨,华东107胶环比持平于13500元/吨,硅油价格环比持平于15650元/吨。

亏损环比走扩

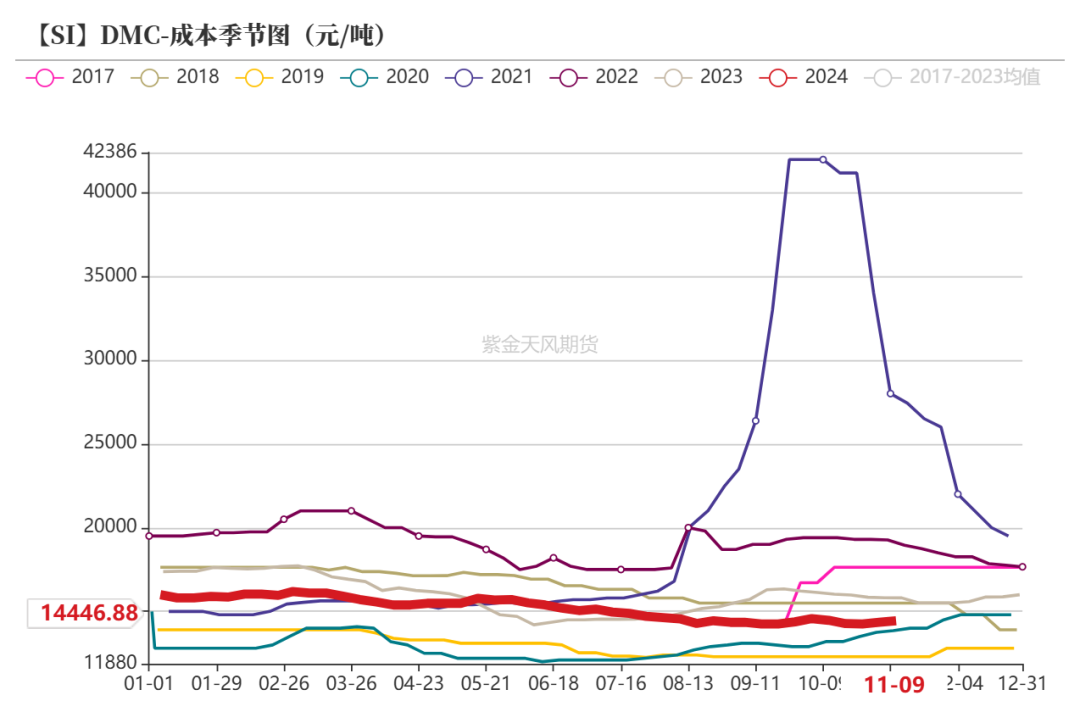

上周原料端工业硅价格相对坚挺,云南地区电价上行,421#报价小幅探涨。较11月1日,工业硅421#(有机硅用)价格环比增加50元/吨至12350元/吨,甲醇价格环比增加15元/吨至2495.83元/吨。

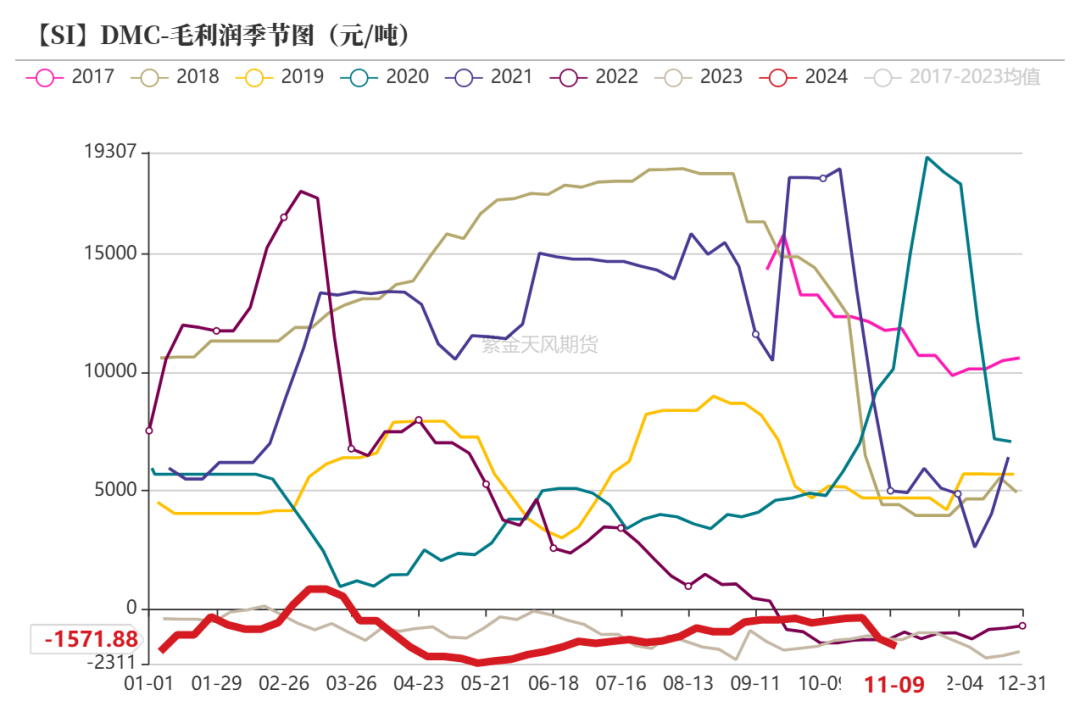

有机硅市场面临淡季,生产成本抬升而有机硅价格持续下降,厂家亏损还在进一步扩大。上周DMC平均生产成本环比增加100元/吨至14446.88元/吨,毛利润、毛利润率环比分别减少318.75元/吨、2.64个百分点至-1571.88元/吨、-12.21%。

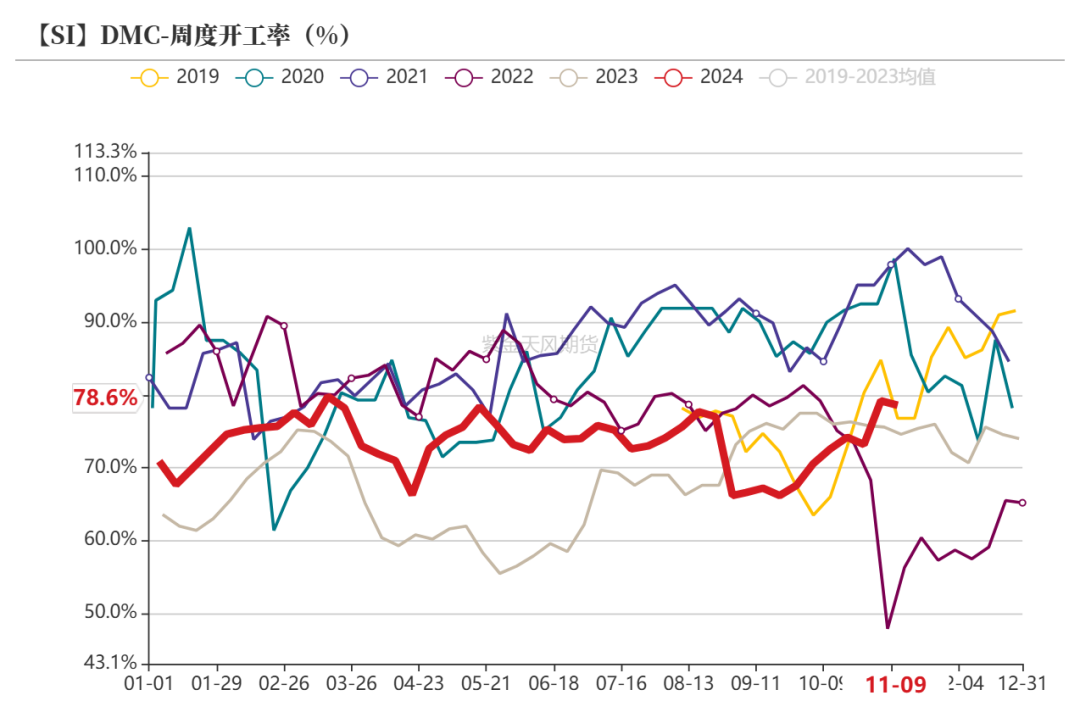

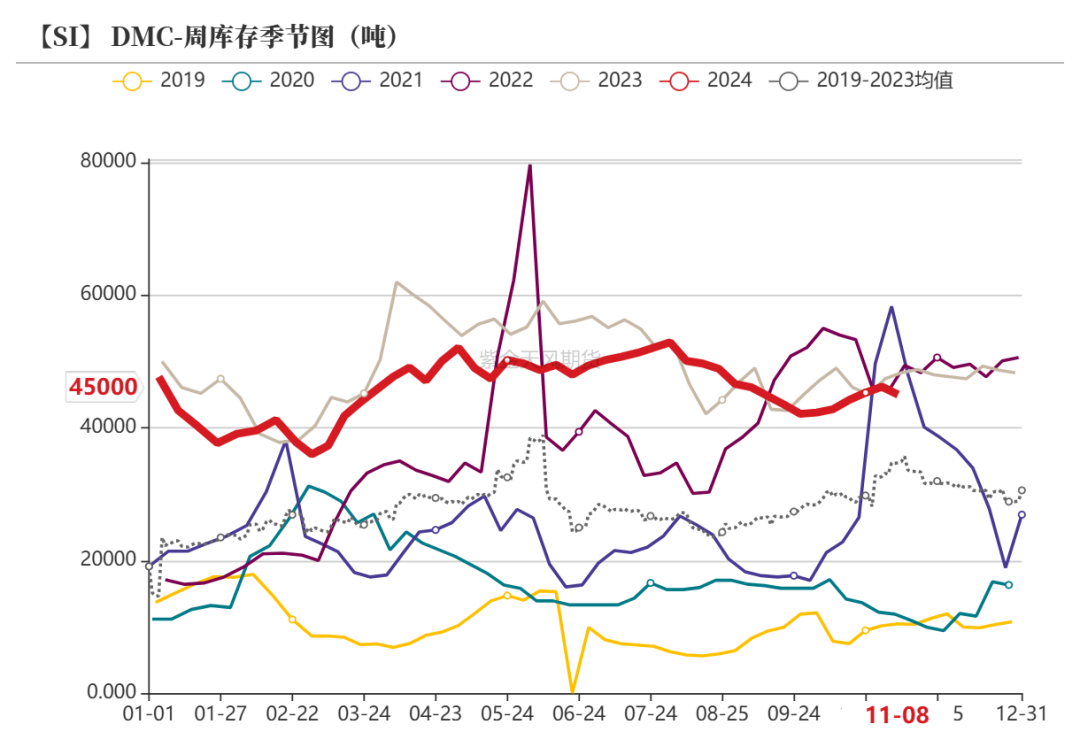

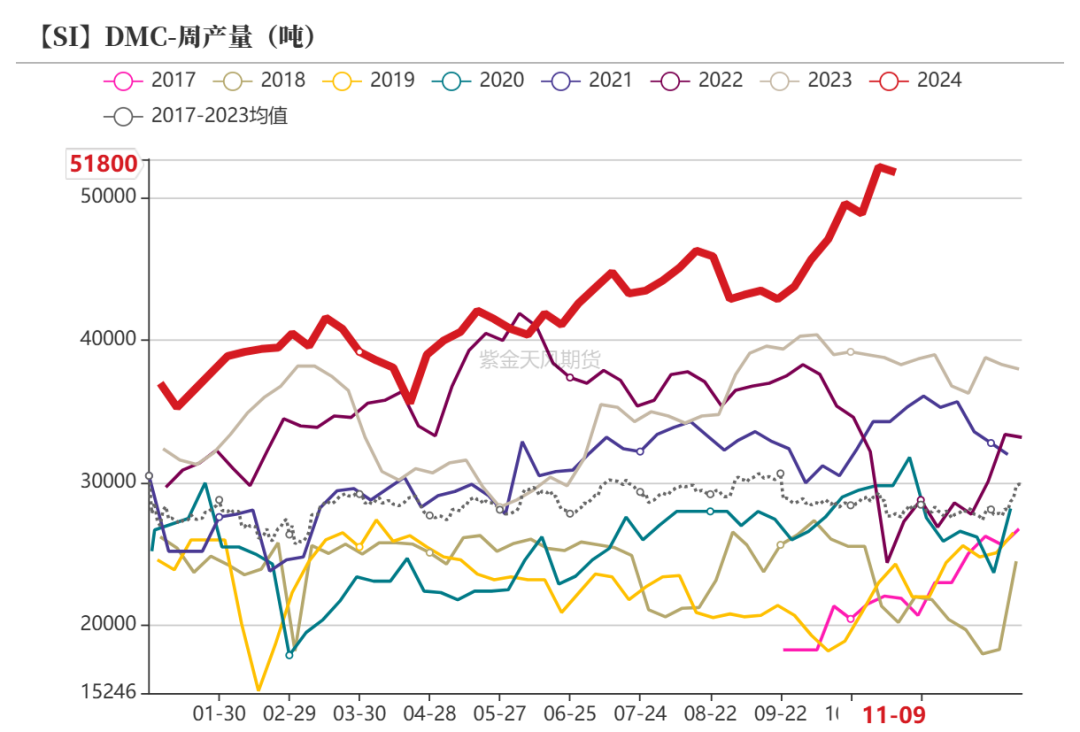

产量小幅下滑

上周DMC产量环比减少0.04万吨至5.18万吨;行业开工率78.6%,环比上周减少0.65个百分点。上周DMC库存环比减少0.12万吨至4.50万吨,环比减2.6%。

周内鲁西化工等企业维持降负生产状态,中天化工本月中下旬或有开工预期。

硅铝合金:开工率环比增加

开工率环比上升

上周再生铝合金开工率环比增加0.5个百分点至56%,原生铝合金开工率环比持平于55%。