文章目录[+]

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:雨见债市

投资要点

◾ 本文对假期期间(9月30日—10月4日)国内外要闻和市场表现进行回顾和简评,供投资者参考。

◾海外市场降息预期再度回调,地缘局势震荡加剧。

当地时间9月30日晚,鲍威尔发表偏鹰表态,纠正市场降息预期。鲍威尔在全美商业年会上重申了9月议息会议上的偏鹰立场,并且表示年内可能降息50BP,而非市场预期的75BP。

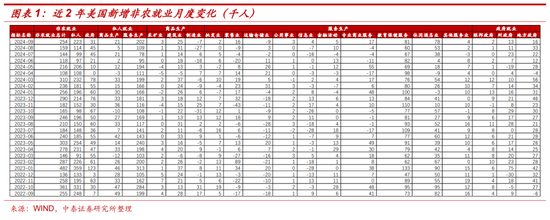

10月4日,美国劳工统计局发布9月非农就业数据。季调后新增非农就业25.4万人,大超预期的14万人。9月超预期的非农再度扭转市场对美国经济衰退的预期,结构方面,偏强的服务就业反映美国经济韧性仍在,“软着陆”依旧是经济的基准情形。

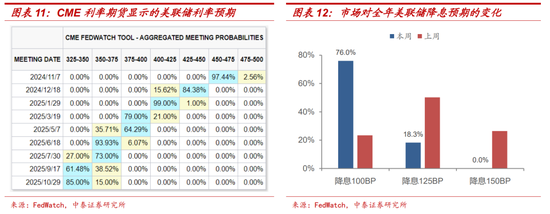

非农就业结合鲍威尔的讲话,市场对年内降息幅度预期明显回调。截至10月5日,市场将年内降息基准假设从125BP下调至100BP,预期年内降息125BP的概率从一周前的50.2%降至18.3%。

中东局势紧张加剧,伊朗对以发动大规模导弹袭击。10月1日,以色列对黎巴嫩发动地面进攻。10月1日晚,伊朗对以色列发动了大规模导弹袭击。黎以冲突和伊以冲突加剧之下,中东局势更趋复杂,紧张形势进一步加剧。

日本方面,石破茂10月1日当选日本首相,并在10月2日表态日本当前不适合加息。

◾ 出行与消费延续“量增价减”规律,长途旅游和境外游火热。

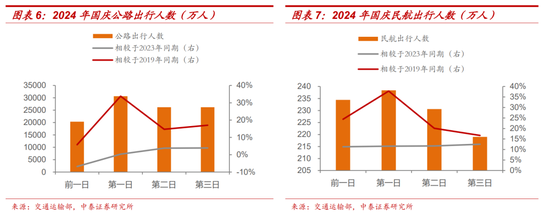

高频数据显示,出行人数有望破历史新高,航空运输增长较快。9月30日-10月3日,民航发送旅客922.4万人,同比增长11.8%,明显超过公路(0.5%)和铁路(7.1%)。从交通运输方式来看,居民出行半径似乎有所修复。

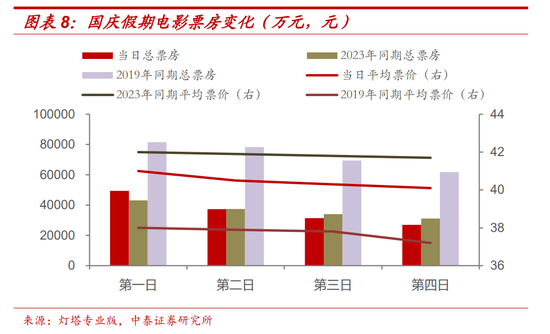

假期消费“量增价减”不变,长途旅游和境外游火热。电影票房几乎持平去年,仍是2019年的一半。国庆前4日,平均票价均高于40元,高于2019年,但低于2023年。携程数据显示,国庆期间超六成的旅客为长途游客,周边游仅占两成。出境游的热度上升也十分迅速, “十一”期间出国签证办理量同比增长七成。

从出行和消费数据来看,居民的出行热情持续,但消费倾向仍待修复。

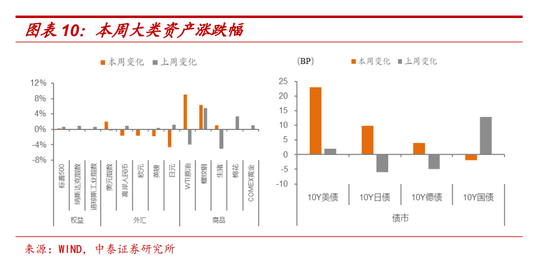

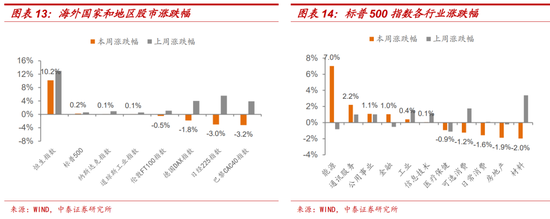

◾海外市场方面,主要交易美国降息不及预期,中国政策预期强化以及地缘冲突三条线索。

假期海外市场交易三条线索:一是鲍威尔鹰派讲话与非农大超预期之后,海外降息交易大幅降温;二是节前“924新政”以来,市场信心提振,对中国政策预期的交易不断强化;三是中东局势紧张加剧,地缘不确定性推升能源价格。这三条线索之下,假期全球资产呈现三个特征:

一是美元强于美股,强于美债。欧美股市表现一般,甚至回调;海外债券利率普遍上行,10Y美债利率上行23BP至3.98%;而美元指数重新走强并站上102,非美货币下跌。

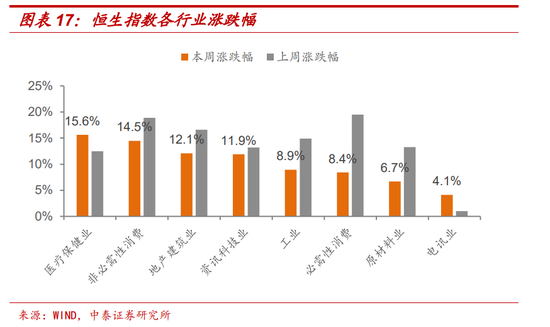

二是港股表现突出。国内股市假期未开市,港股成为重要的观察窗口。本周恒生指数涨幅超过10%。内盘商品中,前期表现低迷的黑色系商品大幅反弹,焦煤、铁矿石、螺纹钢分别上涨10.3%、9.5%和6.3%。

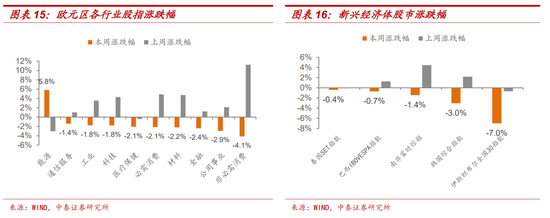

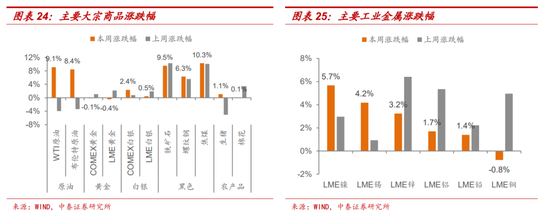

三是原油以及欧美股市的能源板块表现较好。商品中,WTI原油与布伦特原油分别上涨9.1%和8.4%。标普500行业指数中,能源板块大涨7.0%;欧元区行业指数中,仅有能源板块上涨,涨幅达到5.8%。

◾ 风险提示:数据更新不及时及提取失误、数据口径调整等。

一、海外事件跟踪

1、鲍威尔发表偏鹰表态,纠正市场降息预期

当地时间9月30日,美联储主席鲍威尔在全美商业年会上发表讲话。鲍威尔重申了9月议息会议上的偏鹰立场,并且表示年内可能降息50BP,而非市场预期的75BP。具体来说,鲍威尔表态有两点值得关注:

一是强调9月降息50BP不是未来降息的基准情形。如果经济表现与当前预测一致,美联储今年还会降息2次,每次25BP,而不是市场预期的75BP的降息空间。这是鲍威尔首次对年内降息幅度给出指引。

二是强调对美国经济软着陆与通胀下行的信心。“通过适当调整我们的政策立场,在经济温和增长和通胀持续下降至我们的目标的大环境下,劳动力市场的强劲可以保持下去。”近期美国GDP、消费者收入等数据被上修,这消除了经济下行风险。鲍威尔还表示,美国劳动力市场稳健的同时,在过去一年内明显降温。

9月超预期降息50BP之后,市场对于后续降息预期过度乐观。9月30日鲍威尔的表态,尤其是声称年内可能降息50BP而非75BP,令市场一定程度上回调9月降息预期。

2、美国9月就业大超预期,年内降息预期重回100BP

当地时间10月4日,美国劳工统计局发布9月非农就业数据。季调后新增非农就业25.4万人,大超预期的14万人。

9月超预期的非农再度扭转市场对美国经济衰退的预期。8月非农就业不及预期,以及美联储9月大幅降息50BP,一度引发市场对美国经济衰退的预期。9月超预期的非农就业,以及上调了7月和8月的就业数据,似乎“证伪”了市场的衰退担忧。

结合鲍威尔近期讲话,市场对年内大幅降息的预期明显回调。9月降息50BP后,市场一度交易年内降息125BP。但9月非农就业数据暗示美国经济依旧偏强,大幅降息似乎没有必要,且有通胀反弹的风险。结合9月30日鲍威尔在全美商业年会上讲话暗示年内还可能降息50BP(年内一共100BP),市场开始回调年内降息预期。截至10月5日10时,市场预期年内降息125BP的概率从一周前的50.2%降至18.3%,降息150BP的概率从一周前的26.4%降至0。

结构上看,新增就业主力仍是服务业,反映美国经济依旧偏强。9月新增政府部门就业略低于8月,超预期的主要是私人部门就业。9月新增私人非农就业22.3万人中,服务业私人就业达到20.2万人。由于服务业是美国经济的主要动能,偏强的服务就业反映美国经济韧性,“软着陆”依旧是经济的基准情形。

3、中东局势紧张加剧,伊朗对以发动大规模导弹袭击

10月1日,以色列对黎巴嫩发动地面进攻。当地时间9月27日晚,以军对黎首都贝鲁特发动大规模空袭。9月28日,以色列宣布黎巴嫩真主党领导人纳斯鲁拉在空袭中身亡。10月1日,以色列宣布在黎巴嫩南部边境地区对真主党目标进行“有限地面行动”。

10月1日晚,伊朗对以色列发动了大规模导弹袭击。以全境拉响防空警报,特拉维夫等中心城市也遇袭。

黎以冲突和伊以冲突加剧之下,中东形势更趋复杂,紧张进一步加剧。

4、石破茂当选日本首相,表态日本当前不适合加息

当地时间10月1日,日本自民党新总裁石破茂在临时国会众议院和参议院进行的首相指名选举中,均获得超过半数选票,正式当选日本首相。

随后,10月2日,石破茂表示,与日本央行行长植田和男进行了意见交流;当前并不适合进一步加息。

二、假期高频数据与国内要闻

1、出行人数超历史同期,航空运输增长较快

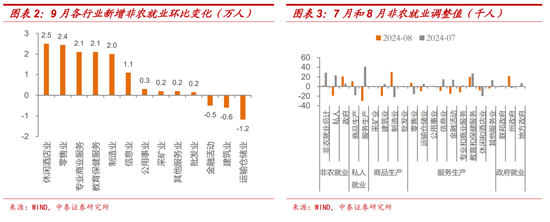

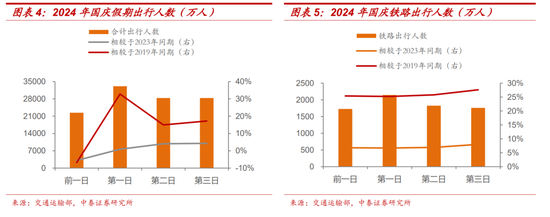

今年十一假期出行人数有望突破历史新高。根据交通运输部数据,9月30日-10月3日,全国铁路、公路、水路、民航发送旅客总量112198.4万人次,同比小幅增长1.1%,较2019年高14.7%。

主要交通运输工具中,民航出行增长较快。如果不考虑出行人数最少的水路。在铁路、公路和民航中,今年十一假期民航出行表现突出。9月30日-10月3日,民航发送旅客922.4万人,同比增长11.8%,较2019年增长24.5%。民航发送旅客同比明显超过公路(0.5%)和铁路(7.1%)。相比2019年同期的增长来看,民航表现(24.5%)也接近铁路(26.0%)。

公路出行同比增长一般,同比仅增长0.5%,相较疫情前增长18.3%。

从交通运输方式来看,居民出行半径似乎有所修复。一般认为公路出行半径偏短,高铁、民航则是远途出行居多,民航甚至与境外游相关性更强。今年十一假期的出行可能反应了居民的出行半径有所修复。

2、假期消费“量增价减”不变,长途旅游和境外游火热

电影票房几乎持平去年,仍是2019年的一半。根据灯塔专业版数据统计,10月1日至10月4日国庆期间总票房14.5亿元,同比-0.3%,仅相当于2019年同期的约一半。就平均票价来看,国庆前4日,平均票价均高于40元,高于2019年,但低于2023年。

今年旅游消费似乎延续“量涨价跌”。从量上看,携程数据显示今年国庆第一天门票订单量同比上涨37%,民宿订单量同比上涨55%。中国网报道显示,10月1日至3日,全国热门景区预订热度同比上涨近三成。而从价格上看,仅假期首日的机票价格较去年略有上涨,飞猪数据显示,今年国内外的酒店和机票的均价都有所回落,酒店均价同比下降约4.5%,而机票价格下降更多。

不过今年长途旅游和境外游增长较为明显。携程数据显示,国庆期间超六成的旅客为长途游客,周边游仅占两成。出境游的热度上升也十分迅速,携程数据显示“十一”期间出国签证办理量同比增长七成,日本、韩国、澳大利亚、美国等发达国家是中国游客最主要的目的地。

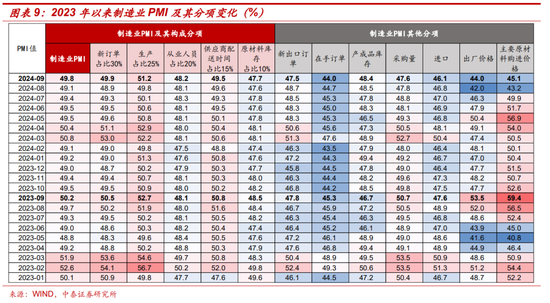

3、PMI超预期回升,但内需偏弱格局未变

9月30日,国家统计局发布9月PMI数据,制造业、建筑业、服务业PMI分别为49.8%、50.7%和50.0%,环比分别+0.7pct、+0.1pct和-0.3pct。

9月供需大幅改善,支持制造业PMI回升。构成PMI的5个分项指标中,生产指数与新订单指数分别为51.2%和49.9%,环比分别+1.4pct和+1.0pct,分别贡献了制造业PMI回升的50%和42.9%。生产指数重回荣枯线上,生产指数与新订单指数均是5月以来的高值。其他构成分项指标较上月变化不大,从业人员指数、供应商配送时间与原材料库存指数分别为48.2%、49.5%和47.7%。

制造业PMI显示经济动能“内冷外热”格局有所变化。9月出口新订单指数显著走弱,提示高景气出口有走弱风险。8月出口增速高达8.7%,后续出口表现值得关注。代表内外需温差的“新订单指数—出口新订单指数”也走扩至近半年以来的最高值,反映9月内需变化开始好于外需变化。

内生性经济动能修复有待观察,9月表现突出的是消费品行业以及小企业PMI,可能受“以旧换新”政策推动。总量层面,反映经济内生动能的价格、库存、进口指标仍旧偏弱。另一内需动能的服务业表现也一般,服务业景气水平较上月回落。8月底以来,北、上、武汉等城市出台了家电家具以旧换新补贴、数码产品消费券,重点针对家电、家居与数码产品。多地以旧换新政策也包含汽车。PMI中的具体行业表现也与之吻合,国家统计局表示“9月医药、汽车、电气产需释放较快”。

“以旧换新”政策是本轮财政发力的重要方向,效果也较为显著。不过尽管促消费政策“立竿见影”,但效果的持续性一般,且拉动经济系统内生性改善仍需时间。因此后续财政力度以及政策持续性比较重要。

三、全球市场资产表现

1、海外市场的三条交易主线

假期海外市场交易三条线索:一是鲍威尔鹰派讲话与非农大超预期之后,海外降息交易大幅降温;二是节前“924新政”以来,市场信心提振,对中国政策预期的交易不断强化;三是中东局势紧张加剧,地缘不确定性推升能源价格。

这三条线索之下,假期全球资产呈现三个特征:

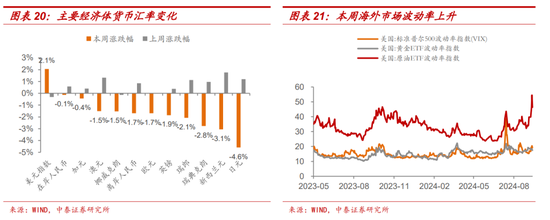

一是美元强于美股,强于美债。欧美股市表现一般,甚至回调;海外债券利率普遍上行;而美元指数重新走强并站上102,非美货币下跌。

二是港股表现突出。国内股市假期未开市,港股成为重要的观察窗口。本周恒生指数涨幅超过10%。此外内盘商品中,前期表现低迷的黑色系商品大幅反弹,焦煤、铁矿石、螺纹钢分别上涨10.3%、9.5%和6.3%。

三是原油以及欧美股市的能源板块表现较好。商品中,WTI原油与布伦特原油分别上涨9.1%和8.4%。标普500行业指数中,能源板块大涨7.0%;欧元区行业指数中,仅有能源板块上涨,涨幅达到5.8%。

2、权益:欧美股市表现一般

本周欧美股市表现一般,中国香港股市涨幅较大。美股道琼斯工业指数、纳斯达克指数、标普500指数分别上涨0.1%、0.1%和0.2%。巴黎CAC40指数、德国DAX指数、伦敦FT100指数分别下跌3.2%、1.8%和0.5%。香港恒生指数上涨10.2%。

欧美股市中,能源板块涨幅较大。标普500行业指数中,能源板块大涨7.0%;欧元区行业指数中,仅有能源板块上涨,涨幅达到5.8%。

3、债市:海外债券利率上行

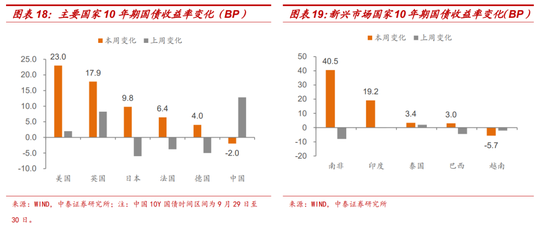

欧美国家10年期国债收益率上行。本周10Y美债收益率上行23.0BP至3.98%。10年期英债、日债、法债和德债收益率分别上行17.9BP、9.8BP、6.4BP和4.0BP。

新兴市场国家10年期国债利率多数上行。本周南非、印度、泰国、巴西的10Y国债利率分别上行40.5%、19.2%、3.4%和3.0%,越南10Y国债利率下行5.7BP。

4、外汇:美元指数走强,非美货币贬值

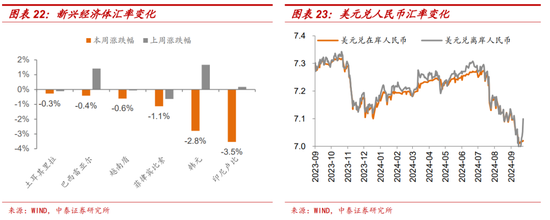

本周美元指数上涨2.1%至102.5,主要货币均相对美元贬值。本周离岸人民币相对美元贬值1.7%。欧元、英镑、瑞郎分别相对美元贬值1.7%、1.9%、2.1%。日元贬值幅度最大,达到4.6%。

5、商品:原油与黑色商品涨幅较大

具体商品期货方面,本周外盘原油价格大幅上涨,黄金表现低迷。WTI原油与布伦特原油分别上涨9.1%和8.4%,COMEX黄金和LME黄金环比分别-0.1%和-0.4%。

工业金属同样普遍上涨。LME镍、锡、锌、铝、铅价格分别上涨5.7%、4.2%、3.2%、1.7%和1.4%。

内盘商品中,黑色系大幅上涨。焦煤、铁矿石、螺纹钢分别上涨10.3%、9.5%和6.3%。

四、风险提示

数据更新不及时及提取失误、数据口径调整等。

主题深度研究

日本启示录:低利率时代的货币政策

深度 | 美国经济衰退了吗?

深度 | 美国就业怎么看?

学习三中全会的四点体会

汇率分析手册:政策篇

宏观利率

9月PMI中的财政线索——9 月PMI数据点评如何理解924新政?

强出口有何“隐忧”?——8 月进出口数据点评

中国版 YCC?——8 月央行买卖国债点评

投资和生产走弱,怎么看?——7月经济数据点评

外需进入观察期?——7月进出口数据点评

关注政策落地节奏——7月PMI数据点评

内外需温差进一步扩大——6月进出口数据点评

为何PMI连续低于荣枯线? ——6月PMI数据点评

海外宏观

美联储“衰退式降息”?——9月美联储降息点评

“扑朔迷离”的非农就业——美国8月非农就业数据点评

9月降息已成共识——美国7月通胀数据点评

美国的“衰退”,为何日股买单?——海外市场点评

非农就业的反常与规律——美国7月非农就业数据点评

年内降息预期进一步升温——美联储7月议息会议点评

通胀加速回落,降息还远吗?——美国6月通胀数据点评

美国统计局调了哪些数据?——美国6月非农就业数据点评

大类资产思考与周报

美联储开启宽松周期 | 全球大类资产跟踪(9/16-9/20)

海外衰退预期再度升温 | 全球大类资产跟踪(9/2-9/6)

美元与人民币双双走强 | 全球大类资产跟踪(8/26-8/30)

“衰退”暂时证伪,市场情绪修复 | 全球大类资产跟踪(8/12-8/16)

海外市场“余震”渐弱 | 全球大类资产跟踪(8/5-8/9)

美国“强经济”与“弱交易”能否持续?| 全球大类资产周思考

非典型的特朗普交易 | 全球大类资产跟踪(7/15-7/19)

海外宽松交易升温 | 全球大类资产跟踪(7/8-7/12)

欧美选情的市场冲击暂缓 | 全球大类资产跟踪(7/1-7/5)

欧美选情推升海外国债利率 | 全球大类资产跟踪(6/24-6/28)

证券研究报告:十一假期要闻与市场梳理