文章目录[+]

来源:华尔街见闻

大摩表示,过去五年,ETF持有量、央行购买和期货市场仓位对金价影响力增加, 回归模型中引入了更多的高频因素,新模型测算指出金价或继续上涨,明年一季度可能上探3100美元/盎司。

近期金价涨得“离谱”,不仅屡创新高,而且与美元、油价走势相背离。德意志银行感叹称,黄金表现异常强劲,甚至远远超过了传统模型的估值,超出幅度幅度创1998年以来最高水平。

对此,摩根士丹利开发了一个新的回归模型,来衡量黄金价格的变化。在10月23日的报告中,大摩指出旧关系破裂,新价格模型生成:

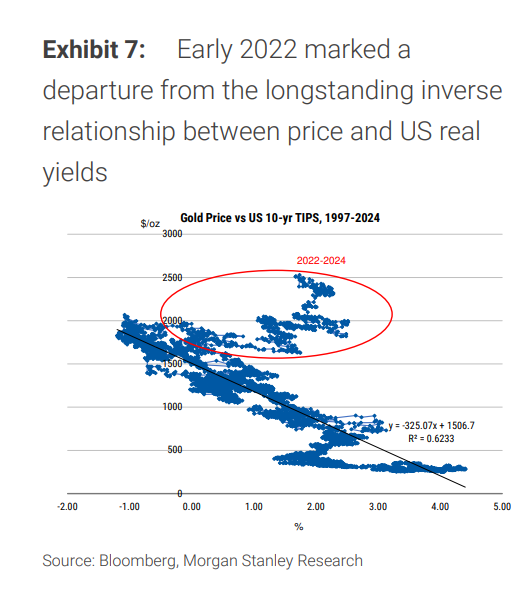

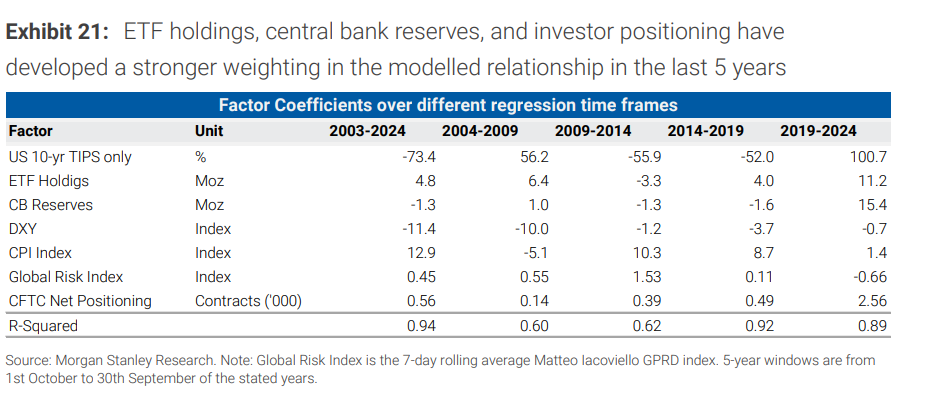

由于黄金与美国实际收益率的长期反向关系在2022年初破裂,研究团队开发了一个新的回归模型,加入ETF流动、中央银行储备、通胀指数(CPI)、美元指数(DXY)、全球风险指数和净期货头寸等多个参数因素,显著提高了模型拟合度,从使用10年期TIPS收益率时的0.31提高到2003-24年的0.94。

金价影响因素方面,大摩表示:

过去五年,ETF持有量、央行购买和投资者在期货市场仓位对金影响力增加,其他高频数据无法捕捉的因素,如金条和硬币需求、场外交易、矿山供应和回收等,也在影响黄金价格。

近期尽管利率上升,但黄金价格仍然上涨,这与央行购买量增加和金条及硬币需求保持强劲有关,采矿成本上升也为价格提供支撑。

通过模型测算,大摩指出,金价或继续上涨,明年一季度可能上探3100美元/盎司:

金价已超过2025年第一季度2700美元/盎司预测,而且近期价格有进一步上涨的可能,特别是在利率下调的情况下。

黄金价格在2025年第一季度的可能范围为2500—3100美元/盎司,具体取决于利率、ETF流动和央行购金情况等因素。

考虑到边际成本、项目激励定价和回归分析等综合因素,对金价的长期预测维持在1900美元/盎司。

旧关系破裂,新模型生成

首先,金价与美元、油价走势背离,大摩指出这是由于旧的相关关系已经破裂:

自2022年初以来,黄金价格与实际美国收益率(10年期TIPS)之间的长期反向关系已经破裂,这一。在此之前,直到2023年底的利率上升环境通常金价会下跌。

下图可以看出明显转折点,但这并不代表两者没有关系。实际上,自6月中旬以来,有负斜率已经牢固恢复。但是,从6-12个月的时间框架来看,显然有更多的因素在影响黄金的价格动态。

因此,大摩在新的回归模型中引入了额外的高频因素,以提高拟合度,并进行敏感性分析。

值得一提的是,金价影响因素与黄金之间的关系也在发生动态变化,大摩表示:

过去5年,ETF持有量、央行储备和期货头寸在回归分析中权重增加。同样,全球风险指数在过去5年中从通常与价格的正相关关系转变为负相关,全球风险指数在所有驱动因素中的统计显著性最低。

明年一季度金价上探3100美元?

关于近期金价的上涨,大摩分析指出,ETF从流出转向流入金条,央行持续购买,以及金条和金币吸引新投资者:

ETF净流入在过去5个月恢复正值,全球持有量有上升空间,目前比2020年末低18%。而央行购金则是长期趋势。金条和金币需求在高价环境下比珠宝好,亚洲市场增长强劲,中国和印度贡献最大;此外,珠宝需求在2024年第二季度下降19%,价格新高,珠宝短期内需求波动仍依赖于价格。

整体来看,通过回归分析,大摩得出结论,与最近的黄金价格约2700美元/盎司相比,在“低”、“中”和“高”价格敏感性分别为2500美元/盎司、2800美元/盎司和3100美元/盎司。

随着利率和实际收益率的下降,与包括来自中央银行、金条和金币以及场外交易购买在内的弹性投资需求相吻合,黄金价格在2025年第一季度将面临积极回报,价格已经超过了我们基础案例的2700美元/盎司。

我们的回归模型显示,基准情况下,美国10年期TIPS收益率(1.30)、DXY(102)和CPI指数(319),以及ETF流动和中央银行购买的近步伐持续,今年一季度金价大约是2800美元/盎司的水平,而在激进预测下,金价或达到3100美元/盎司。

此外,由高价格激励的矿山和回收供应增长,以及珠宝需求的疲软,应该有助于2025年中期开始缓解市场紧张和价格。维持基于边际成本、项目激励定价和回归分析的长期价格为1900美元/盎司。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。